Canadá – Torex Gold Resources Inc. anunció el nombramiento del Sr. Rodrigo Sandoval en su Junta Directiva. Torex entregó sólidos resultados en múltiples frentes en el segundo trimestre. Nuestra sólida producción, combinada con la disciplina continua en la contención de costos, dio como resultado ingresos sólidos, flujo de efectivo operativo y generación de flujo de efectivo libre este trimestre. Con más de $310 millones en efectivo disponible, un fuerte flujo de caja previsto de ELG y planes avanzados para aumentar nuestra línea de crédito disponible a $250 millones, Torex se encuentra en una posición muy favorable para financiar el desarrollo de Media Luna mientras continúa invirtiendo en exploración generadora de valor. “Nuestro excelente desempeño operativo este trimestre fue impulsado principalmente por leyes más altas de los tajos abiertos de ELG, así como tasas de extracción récord en ELG Subterráneo. Las tasas de minería subterránea promediaron 1582 toneladas por día en el segundo trimestre, superando con creces el récord anterior de 1429 toneladas por día alcanzado en el mismo trimestre del año pasado. Con la finalización del Portal n.º 3 prevista para finales de este año y el potencial para aprovechar las perforaciones abiertas de pozo largo en partes de la mina, estamos logrando avances constantes para lograr nuestro objetivo a largo plazo de 2000 toneladas por día en ELG Subterráneo.

“En Media Luna, la actividad del proyecto continúa aumentando luego de la aprobación de la Junta el 31 de marzo. El movimiento de tierras ha progresado según lo previsto durante el trimestre y se ha seguido mejorando el ritmo de avance tanto en el Túnel del Guajes como en el Portal Inferior Sur. Las actividades de adquisición están muy avanzadas, con un enfoque clave en los elementos de largo plazo, incluidas las celdas de flotación, los molinos triturados, el transportador del Túnel de Guajes y la flota de baterías eléctricas. Al 30 de junio, el avance físico del Proyecto Media Luna era de aproximadamente un 5%, exactamente en línea con nuestro plan. “Con base en una revisión detallada de los flujos de costos programados para Media Luna, la Compañía ha redistribuido el tiempo de los costos indirectos asociados con fletes, impuestos de importación y contingencia. Como resultado, la orientación de gastos de capital no sostenidos para Media Luna en 2022 se ha reducido de $ 170 a $ 210 millones de $ 220 millones a $ 270 millones. Si bien el momento de estos gastos se cambió a 2023 y 2024, el costo general para desarrollar Media Luna permanece sin cambios. «A pesar de los desafíos del entorno inflacionario actual y la persistencia de la COVID-19, logramos un primer semestre muy sólido de 2022 y estamos bien encaminados para cumplir con la guía de producción y costos por cuarto año consecutivo».

Richard Howes, Presidente de la Junta, declaró:

“Estamos muy contentos de dar la bienvenida a Rodrigo Sandoval a la Junta Directiva de Torex. Rodrigo aporta un importante conocimiento y experiencia social, comercial y política dentro de la industria minera de México, que servirá para mejorar la gobernanza general de la Compañía. Con la designación de Rodrigo, hemos completado el proceso iniciado hace dos años para actualizar, fortalecer y diversificar las competencias y habilidades de nuestra Junta”.

ASPECTOS DESTACADOS DEL SEGUNDO TRIMESTRE DE 2022

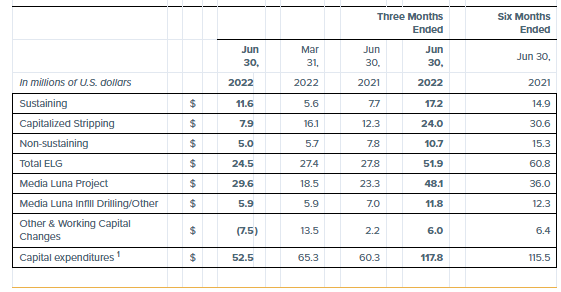

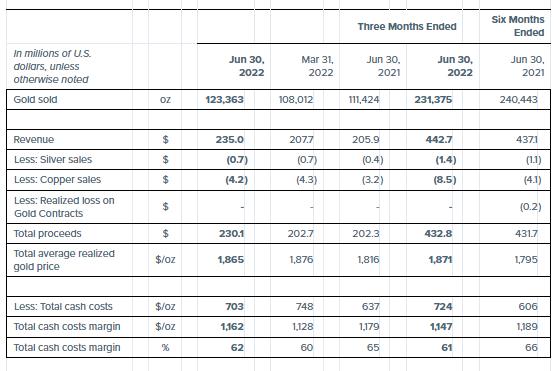

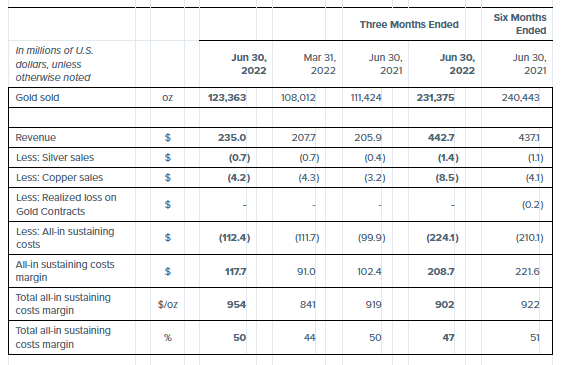

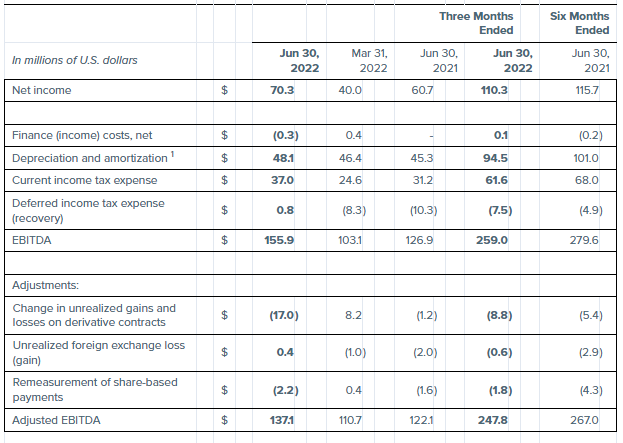

La excelencia en seguridad continúa: no hubo lesiones con pérdida de tiempo en el trimestre. La Compañía terminó el trimestre con una tasa de frecuencia de lesiones con tiempo perdido de cero por millón de horas trabajadas sobre una base continua de 12 meses y superó los 10 millones de horas trabajadas sin lesiones con tiempo perdido en junio. Producción de oro: Producción de oro entregada de 123,185 onzas para el trimestre. La producción de oro está en camino de cumplir con la guía de producción anual de 430 000 a 470 000 onzas. Oro vendido: Vendió 123.363 onzas de oro a un precio de oro realizado promedio 1 de $1.865 por onza, lo que contribuyó a ingresos de $235,0 millones. Costos totales en efectivo 1 y costos totales de mantenimiento 1 : Costos totales en efectivo de $703 por onza vendida y costos totales de mantenimiento de $911 por onza vendida. La Compañía está en camino de cumplir con la guía de costos de efectivo totales para todo el año de $ 695 a $ 735 por onza, así como con la guía de costos de mantenimiento total de $ 980 a $ 1,030 por onza dada la gestión de costos continua para minimizar el impacto de las presiones inflacionarias. Ingresos netos y ganancias netas ajustadas 1 : Ingresos netos informados de $70,3 millones o ganancias de $0,82 por acción sobre una base básica y $0,80 por acción sobre una base diluida. Ganancias netas ajustadas de $ 57,0 millones o $ 0,66 por acción sobre una base básica y $ 0,66 por acción sobre una base diluida. Los ingresos netos incluyen una ganancia derivada no realizada de $17,0 millones relacionada con los contratos del precio del oro celebrados durante el primer trimestre de 2022 para reducir el riesgo de precios a la baja durante la construcción del Proyecto Media Luna (aproximadamente el 25 % de la producción entre octubre de 2022 y diciembre de 2023). EBITDA 1 y EBITDA 1 ajustado: EBITDA generado de $ 155,9 millones y EBITDA ajustado de $ 137,1 millones. Flujo de efectivo de las operaciones: El flujo de efectivo de las operaciones totalizó $ 126,9 millones y $ 120,6 millones antes de los cambios en el capital de trabajo operativo no monetario. El flujo de efectivo de las operaciones incluye $18.6 millones de impuestos sobre la renta pagados y un pago de $21.5 millones en relación con la participación de utilidades obligatoria en México para 2021.

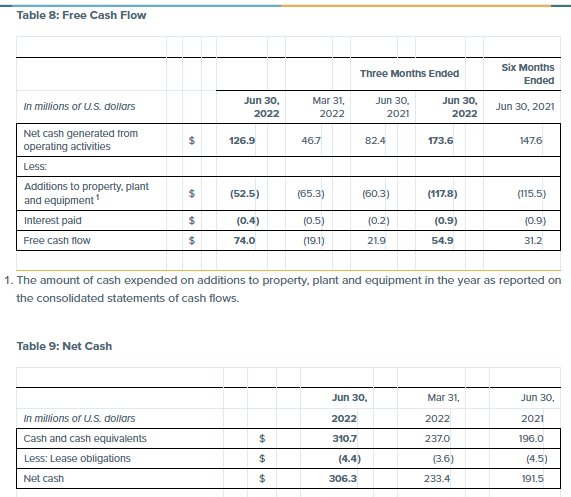

Flujo de caja libre 1 : Flujo de caja libre de 74,0 millones de dólares, incluidos gastos de capital totales de 52,5 millones de dólares. Efectivo neto 1 y liquidez financiera: Efectivo neto de $ 306,3 millones, incluidos $ 310,7 millones en efectivo y $ 4,4 millones en obligaciones de arrendamiento, sin deuda y una línea de crédito no utilizada de $ 150,0 millones, que proporciona más de $ 460 millones en liquidez disponible al 30 de junio de 2022 La Compañía se encuentra en etapas avanzadas de ampliación e incremento de las líneas de crédito disponibles con un sindicato de bancos internacionales. Se espera que estas instalaciones se ejecuten en el tercer trimestre de 2022 y proporcionen a la Compañía un total de $ 250 millones en crédito disponible con fecha de vencimiento en 2025. Proyecto Media Luna: la construcción del período del proyecto en Media Luna comenzó el 1 de abril de 2022. con gastos directos en proyectos de $ 29,6 millones durante el trimestre de un presupuesto total de $ 874,5 millones (incluido el ajuste de $ 26,1 millones por gasto insuficiente en el primer trimestre de 2022). El gasto se centró principalmente en el desarrollo continuo del Túnel de Guajes y los Portales Sur, con el desarrollo del Túnel de Guajes alcanzando más de 2.100 metros y el Portal Sur más de 700 metros al final del trimestre. La construcción en Media Luna está muy avanzada con adquisiciones a largo plazo y movimientos de tierra según lo programado. Al cierre del trimestre, el avance físico del Proyecto Media Luna fue de aproximadamente 5%. Designación de Nuevo Director: La Sociedad comunica la designación del Sr. Rodrigo Sandoval como miembro del Directorio. El Sr. Sandoval es un ejecutivo experimentado radicado en México con más de 20 años de experiencia en finanzas corporativas predominantemente en los sectores de recursos e infraestructura, actualmente como director financiero de Grupo Gigante y anteriormente en Grupo México. Estas medidas son medidas de rendimiento financiero no GAAP o índices no GAAP (colectivamente, «medidas no GAAP»). Para obtener una conciliación detallada de cada medida no GAAP con su medida financiera IFRS más directamente comparable, consulte las tablas 2 a 10 de este comunicado de prensa. Para obtener información adicional sobre estas medidas no GAAP, consulte la discusión y el análisis de la administración de la empresa («MD&A») para el trimestre.

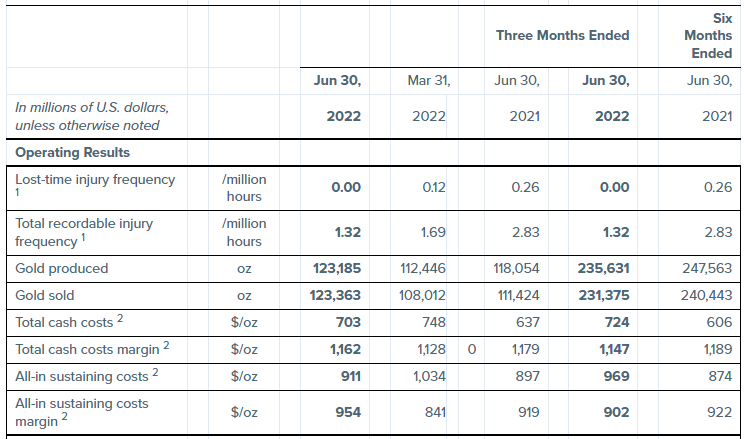

Tabla 1: Aspectos destacados operativos y financieros

Sobre una base móvil de 12 meses, por millón de horas trabajadas Costos de efectivo totales, margen de costos de efectivo totales, costos de sostenimiento con todo incluido, margen de costos de sostenimiento con todo incluido, precio promedio realizado del oro, ganancias netas ajustadas, EBITDA, EBITDA ajustado, efectivo libre el flujo y el efectivo neto son medidas financieras que no son GAAP y no tienen un significado estándar según las Normas Internacionales de Información Financiera («NIIF»). Consulte «Medidas de rendimiento financiero no GAAP» para obtener más información y una conciliación detallada con las medidas IFRS comparables en el MD&A de la empresa.

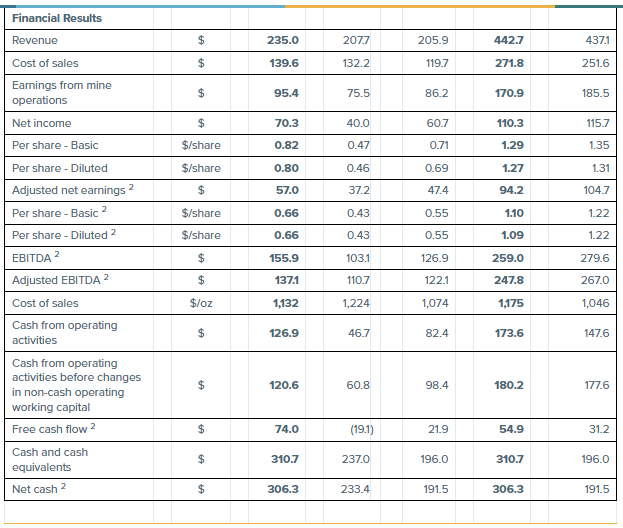

Tabla 2: Conciliación de los costos de efectivo totales y los costos de mantenimiento integrales con el costo de ventas

Esta cantidad excluye una ganancia de $2,2 millones, una pérdida de $0,4 millones y una ganancia de $1,6 millones para los tres meses finalizados el 30 de junio de 2022, el 31 de marzo de 2022 y el 30 de junio de 2021, respectivamente, y una ganancia de $1,8 millones y una ganancia de $4,3 millones por los seis meses terminados el 30 de junio de 2022 y el 30 de junio de 2021, respectivamente, en relación con la remedición de los pagos basados en acciones. Este monto también excluye los gastos corporativos de depreciación y amortización por un total de cero, $0.1 millones y $0.1 millones para los tres meses que terminaron el 30 de junio de 2022, el 31 de marzo de 2022 y el 30 de junio de 2021, respectivamente, $0.1 millones y $0.2 millones para los seis meses que terminaron 30 de junio de 2022 y 30 de junio de 2021, respectivamente, registrados dentro de costos generales y administrativos. En los costos generales y administrativos se incluyen los gastos de compensación basados en acciones por un monto de $0,8 millones o $6/oz para los tres meses terminados el 30 de junio de 2022, $1,8 millones o $16/oz para los tres meses terminados el 31 de marzo de 2022, $1,4 millones o $13/oz por los tres meses terminados, $2.6 millones o $11/oz por los seis meses terminados el 30 de junio de 2022 y $3.6 millones o $15/oz por los seis meses terminados el 30 de junio de 2021. Antes de cambios en el capital de trabajo neto, el capital los gastos para los tres y seis meses finalizados el 30 de junio de 2022 totalizaron $63,2 millones y $114,0 millones, respectivamente, incluidos los pagos de arrendamiento de $0,9 millones y $1,5 millones, respectivamente. Los gastos de capital de mantenimiento de $19,5 millones y $41,2 millones en los tres y seis meses terminados el 30 de junio de 2022, respectivamente, están relacionados con $7,9 millones y $24,0 millones, respectivamente, para el componente de efectivo de las actividades de desbroce capitalizadas, y $11,6 millones y $17,2 millones, respectivamente, para sostener los gastos de equipo e infraestructura. Gastos de capital no sostenidos de $ 40,5 millones y $ 70,6 millones para los tres y seis meses

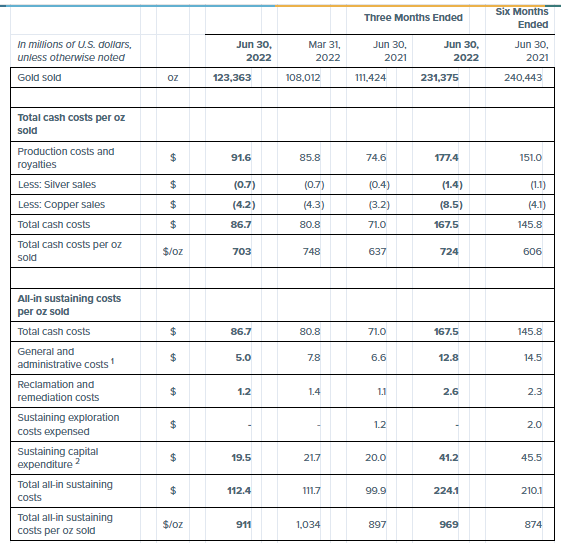

Tabla 3: Conciliación de los costos de mantenimiento y no mantenimiento con los gastos de capital

El monto de efectivo gastado en adiciones a propiedades, planta y equipo en el período según se informa en los estados consolidados de flujos de efectivo.

Tabla 4: Conciliación del precio promedio realizado y el margen de costos totales en efectivo con los ingresos

Tabla 5: Conciliación del margen de costos de mantenimiento integral con los ingresos

Tabla 7: Conciliación de EBITDA y EBITDA Ajustado a Utilidad Neta

(Fuente: Nota de Prensa – Torex Gold)

Por favor envíe sus notas de prensa a prensa@mineriaaldia.com or juanlamadrid@mineriaaldia.com