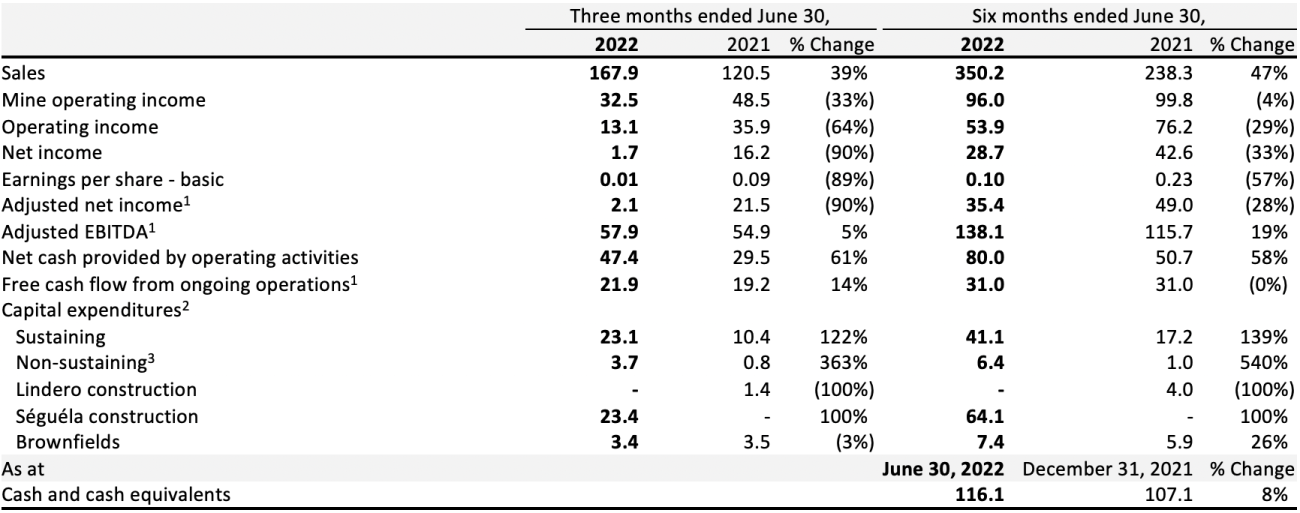

Canadá – Fortuna Silver Mines Inc. anunció sus resultados financieros y operativos del segundo trimestre de 2022.

Aspectos destacados del segundo trimestre de 2022

Operacional

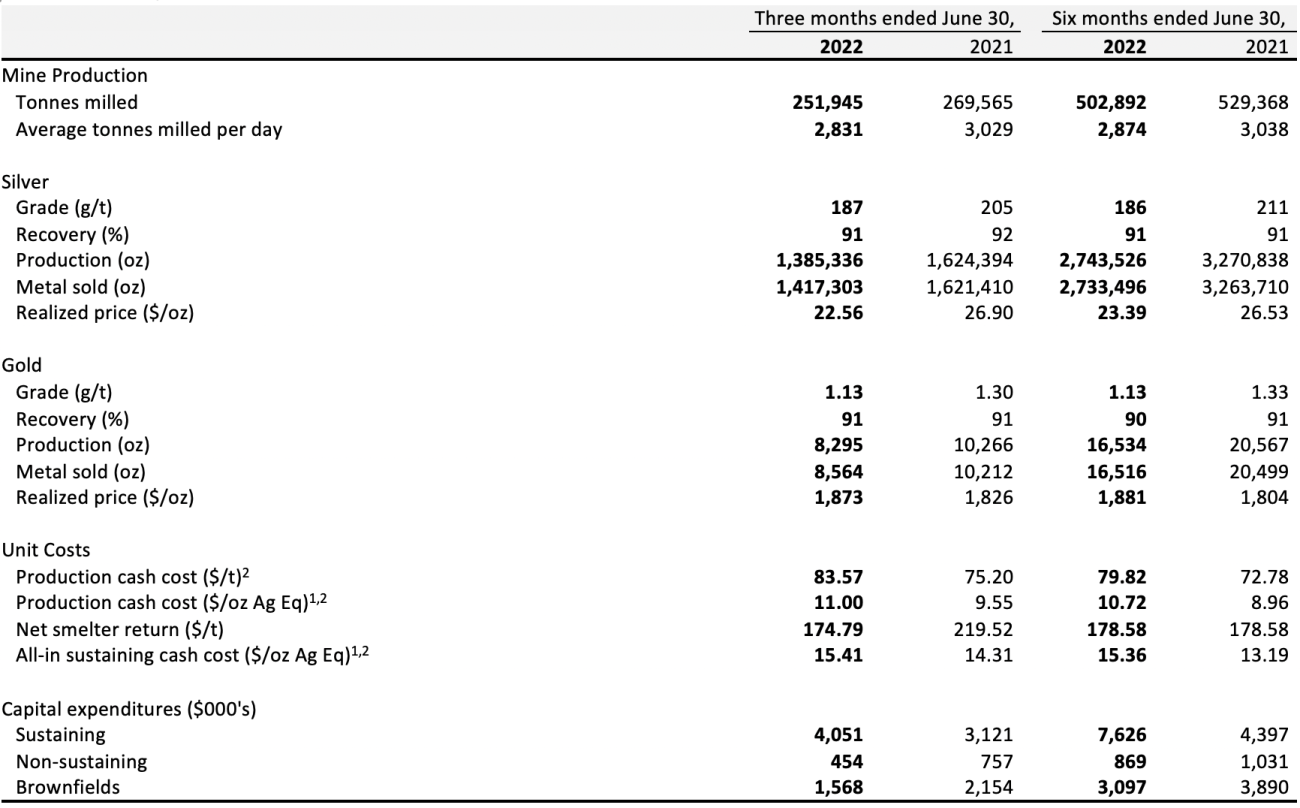

- Producción de oro y plata de 62,171 onzas y 1,652,895 onzas, respectivamente. Un aumento del 100% y una disminución del 13% respectivamente en comparación con el segundo trimestre de 2021 («Q2 2021»). Producción de oro equivalente de 96,7123 onzas.

- AISC por onza de oro vendida de $1,151 para la mina Lindero y $1,565 para la mina Yaramoko. AISC por onza equivalente de plata de plata pagadera vendida de $15,41 y $18,19 para la mina San José y la mina Caylloma, respectivamente.

- Todas las operaciones mineras se realizaron de acuerdo con las proyecciones de orientación anuales.

- Tasa total de frecuencia de lesiones registrables de 3.01 con cero lesiones con tiempo perdido en más de 3.1 millones de horas trabajadas.

Financial

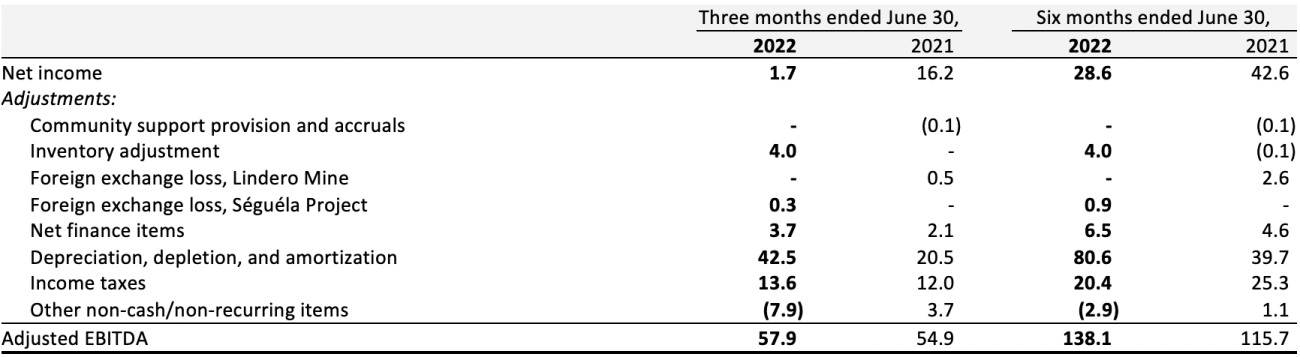

- Ingreso neto de $1,7 millones o $0,01 por acción, en comparación con $16,2 millones o $0,09 de ingreso neto por acción informado en el segundo trimestre de 2021. Ingreso neto ajustado1 de $2,1 millones en comparación con $21,5 millones informados en el segundo trimestre de 2021Sales of $167.9 million, an increase of 39% from the $120.5 million reported in Q2 2021

- Precios realizados consolidados de $1,870 por onza y $22.62 por onza para oro y plata respectivamente

- EBITDA ajustado de $ 57,9 millones en comparación con $ 54,9 millones informados en el segundo trimestre de 2021

- Flujo de caja libre de operaciones en curso1 de $21,9 millones en comparación con $19,2 millones informados en el segundo trimestre de 2021

- Al 30 de junio de 2022, la Compañía tenía efectivo y equivalentes de efectivo de $116,1 millones y liquidez disponible de $136,1 millones

Crecimiento y desarrollo

- Construcción de Séguéla 66% completa a fines de junio. A tiempo y dentro del presupuesto para el primer vertido de oro a mediados de 2023

- Fortuna continuó expandiendo la mineralización en el descubrimiento Sunbird fuera del recurso mineral inferido informado actualmente (consulte el comunicado de prensa de Fortuna del 7 de junio de 2022: «Fortuna perfora 18,3 g/t de oro en 11,9 metros en el Proyecto Séguéla, Côte d’Ivoire»

Jorge A. Ganoza, presidente y director ejecutivo, comentó: “Nuestro negocio generó un saludable flujo de caja libre de $21,9 millones a pesar de la disminución de los precios de los metales en el trimestre y los ajustes de precios negativos compuestos que esto desencadena en nuestras ventas de concentrados”. El Sr. Ganoza continuó: “Los costos en todas nuestras operaciones están en el rango superior de la guía anual a pesar de las presiones inflacionarias. Nuestros equipos se centran en la implementación de iniciativas de productividad para ayudar a mitigar el aumento de los costos de los insumos”. El Sr. Ganoza concluyó: “Estoy muy complacido con la entrega de nuestro equipo en el proyecto Séguéla. Las actividades clave de construcción y adquisiciones se han eliminado en gran medida, ya que nos mantenemos dentro del presupuesto y en camino para entregar el primer vertido de oro a mediados de 2023. Una vez que esté en funcionamiento, esperamos que Séguéla sea una operación emblemática de bajo costo y larga vida para la empresa”.

- Consulte las medidas financieras no IFRS

- AISC/oz Ag Eq calculado a precios de metal realizados, consulte los resultados del sitio de la mina para precios realizados y medidas financieras no IFRS para la relación equivalente de plata

- La producción de oro equivalente incluye oro, plata, plomo y zinc y se calcula utilizando los siguientes precios de los metales: US$1.869/oz Au, US$22,62/oz Ag, US$2.240/t Pb y US$3.948/t Zn o Au:Ag = 1: 82,65, Au:Pb = 1:0,83, Au:Zn = 1:0,47

- Consulte la sección Medidas financieras no IFRS al final de este comunicado de prensa y el MD&A que acompaña a los estados financieros de la empresa para obtener una descripción del cálculo de estas medidas.

- Los gastos de capital se presentan en base caja

- Los gastos que no son de sostenimiento incluyen la exploración de campos nuevos Las cifras pueden no sumar debido al redondeo

Resultados del segundo trimestre de 2022

La utilidad neta en el segundo trimestre de 2022 fue de $1,7 millones en comparación con $16,2 millones en el segundo trimestre de 2021. El cambio en la utilidad neta se debió principalmente a menores ventas en San José de $20,7 millones debido a la disminución de los precios de la plata y los correspondientes ajustes negativos en las ventas de concentrado, y una menor producción. Elementos adicionales que afectaron el trimestre fueron una reducción de $4.0 millones del inventario de existencias de bajo grado en Yaramoko y mayores gastos generales y administrativos. El aumento en G&A estuvo relacionado con $1.2 millones de artículos no recurrentes y mayores gastos asociados con la adquisición de Roxgold. Otras partidas contenidas en la utilidad neta fueron una pérdida cambiaria de $3,1 millones, retenciones de impuestos de $4,0 millones y una ganancia de $5,9 millones en contratos de derivados ($6,4 millones de ganancia no realizada y $0,6 millones de pérdida realizada). Las ventas de los tres meses finalizados el 30 de junio de 2022 fueron de $167,9 millones, un aumento del 39 % con respecto a los $120,5 millones en comparación con el mismo período de 2021. Los ajustes de precios de venta negativos en el trimestre fueron de $6,6 millones en comparación con los ajustes positivos de $1,4 millones en el segundo trimestre 2021. Las ventas por mina en los tres meses terminados el 30 de junio de 2022 fueron las siguientes:

- Lindero reconoció ventas ajustadas de $57,2 millones de 30.546 onzas de oro vendidas, un aumento del 68 % con respecto al mismo período de 2021. Las mayores ventas de oro fueron el resultado de un mayor rendimiento en la planta de trituración y apilamiento de tres etapas.Yaramoko recognized adjusted sales of $45.9 million from 24,598 ounces of gold sold.

- San José reconoció ventas ajustadas de $39,6 millones, una disminución del 34 % con respecto a los $60,3 millones reportados en el mismo período de 2021. Las menores ventas fueron impulsadas por una disminución del 13 % en el volumen de plata y una disminución del 16 % en el volumen de onzas de oro vendidas lo que fue impulsado por leyes mineras más bajas y precios de plata realizados más bajos.

- Caylloma reconoció ventas ajustadas de $25,2 millones, una disminución del 3 % con respecto a los $26,0 millones reportados en el mismo período de 2021. La disminución en las ventas fue el resultado de menores precios realizados para la plata, así como una disminución en la producción de oro, que está en línea con plan.

Las presiones inflacionarias continuaron en el segundo trimestre de 2022 como resultado de eventos geopolíticos, restricciones en la cadena de suministro y aumentos en el costo de la energía y las materias primas. Estas presiones inflacionarias se materializaron en la estructura de costos de la Compañía a medida que aumentaron los precios de varios consumibles clave, incluidos el diésel, los reactivos, los explosivos y el acero. El impacto de la inflación ha sido más pronunciado en la mina Lindero. La situación de la inflación se mantiene dinámica y la Compañía espera que los costos de los insumos se mantengan más altos durante la segunda mitad del año y más allá. Para mitigar la presión inflacionaria sobre su estructura de costos, la Compañía continuará enfocándose en la eficiencia operativa y la optimización de costos en todas las operaciones mineras. Sin embargo, incluso con estos esfuerzos, se espera que la continua presión de los costos empuje a las minas San José y Lindero hacia el extremo superior de nuestra guía de costos. Se espera que el costo total de mantenimiento de Yaramoko para el año esté en el extremo superior de la guía como resultado del desarrollo de capital adicional para brindar acceso antes de lo planeado a la zona QV Prime en Bagassi South. El beneficio de producción del acceso a QV Prime será en 2023 y 2024, ya que las actividades hasta la segunda mitad de 2022 se centrarán principalmente en el desarrollo del cuerpo mineral y la preparación para la extracción.

Caylloma sigue en camino de lograr la guía de costos.

Liquidez

La liquidez total disponible para la Compañía al 30 de junio de 2022 era de $136,1 millones. La línea de crédito renovable de $ 200,0 millones de la Compañía estaba totalmente disponible a fines de junio de 2022 y $ 20,0 millones permanecían sin utilizar. Posteriormente al 30 de junio de 2022, la Compañía reembolsó $20,0 millones a la línea de crédito, lo que elevó el monto total retirado a $160,0 millones de los $200,0 millones disponibles. El flujo de efectivo libre de las operaciones en curso para los tres meses finalizados el 30 de junio de 2022 fue de $21,9 millones en comparación con $19,2 millones en el segundo trimestre de 2021. El aumento fue impulsado por cambios positivos en el capital de trabajo y menores impuestos pagados en comparación con el segundo trimestre de 2021.

Los gastos de construcción y exploración en Séguéla fueron de $25,3 millones para el segundo trimestre de 2022 y de $68,1 millones hasta la fecha.

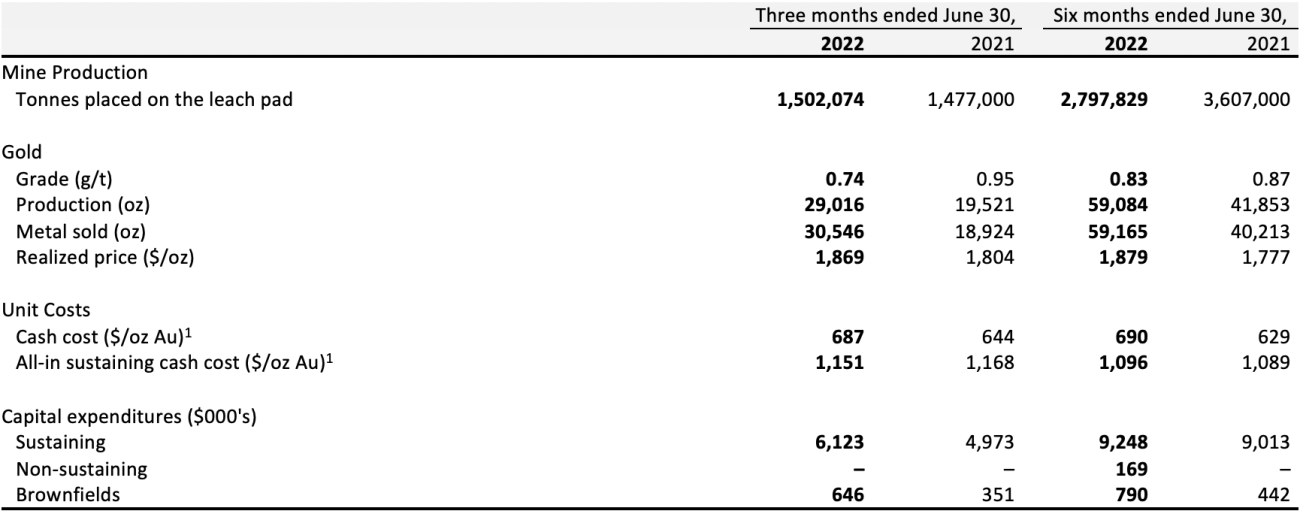

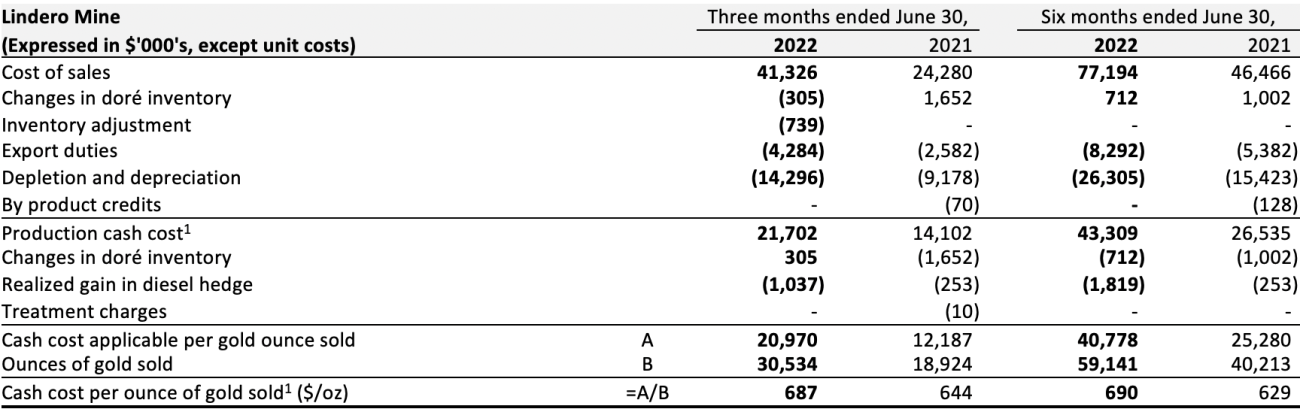

Mina Lindero, Argentina

- El costo en efectivo y AISC son medidas financieras no IFRS. Consulte Medidas financieras no IFRS.

El impacto del ausentismo de COVID-19 en la producción experimentado a principios de 2022 ha sido mitigado en gran medida por una fuerte producción en el segundo trimestre. En el segundo trimestre de 2022, se colocaron un total de 1.502.074 toneladas de mineral en la plataforma de lixiviación en pilas, con un promedio de 0,74 g/t de oro, con un contenido estimado de 35.784 onzas de oro. La producción de oro para el segundo trimestre de 2022 totalizó 29 016 onzas, lo que representa un aumento del 49 % año tras año. La mayor producción de oro se explica por un aumento en el rendimiento de los circuitos de chancado y apilamiento de tres etapas, que entregaron el 99 % de los 1,5 millones de toneladas de mineral colocado en la plataforma en el trimestre, en comparación con el 46 % o 0,7 millones de toneladas de los 1,47 millones de toneladas. millones de toneladas colocadas en el mismo trimestre del año anterior. La producción de la mina fue de 2,2 millones de toneladas de material mineralizado con una relación de extracción de 1:1. La operación experimentó una reconciliación positiva para el mineral enviado a la plataforma de lixiviación durante el segundo trimestre, con leyes muestreadas en la planta un 17% más altas que las estimadas a partir del modelo de reserva. Como parte de las medidas continuas para mejorar la productividad, la gerencia ha implementado varias iniciativas de optimización de alto impacto para capturar eficiencias tanto en la planta de procesamiento como en la operación minera, algunas de las cuales se implementaron durante el segundo trimestre. Estas iniciativas incluyen: la optimización de la recuperación de cianuro en la planta SART para reducir significativamente el consumo de cianuro de reposición fresca; disminuir el consumo de ácido sulfúrico en la planta SART, manteniendo su índice de eficiencia y balance de cobre; y optimizar la estrategia minera mediante la implementación de rampas temporales adicionales para reducir significativamente la distancia de transporte, mejorar la productividad de los camiones y, en última instancia, reducir las horas de transporte y el consumo total de diésel de la flota, lo que respalda la estrategia de reducción de la huella de carbono de la Compañía. El costo en efectivo por onza de oro vendida fue de $ 687 para el segundo trimestre de 2022, en comparación con $ 644 en el segundo trimestre de 2021. Los costos en efectivo por onza de oro fueron más altos debido a mayores precios de consumibles, principalmente relacionados con diesel, explosivos, cianuro y cemento, mayores costos de servicio relacionados con el alquiler de equipos y mayores costos laborales debido al tipo de cambio y la inflación. Esto fue parcialmente compensado por el mayor volumen de oro vendido.

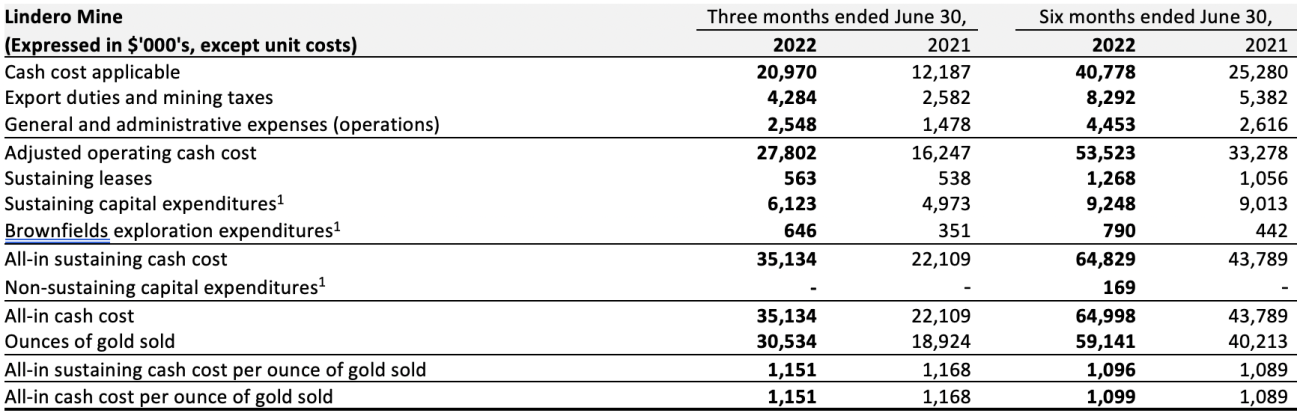

Los costos de efectivo sostenidos totales por onza de oro vendida fueron de $1151 durante el segundo trimestre de 2022 en comparación con los $1168 del segundo trimestre de 2021. Los costos sostenidos totales para el segundo trimestre de 2022 se vieron afectados por los problemas de producción descritos anteriormente y compensados por un capital de mantenimiento más bajo relacionados con los efectos de temporización. El capital de mantenimiento para el trimestre consistió principalmente en el gasto en la expansión de la plataforma de lixiviación y el mantenimiento de la mina. El capital de brownfields se relaciona principalmente con la exploración en el proyecto Arizaro.

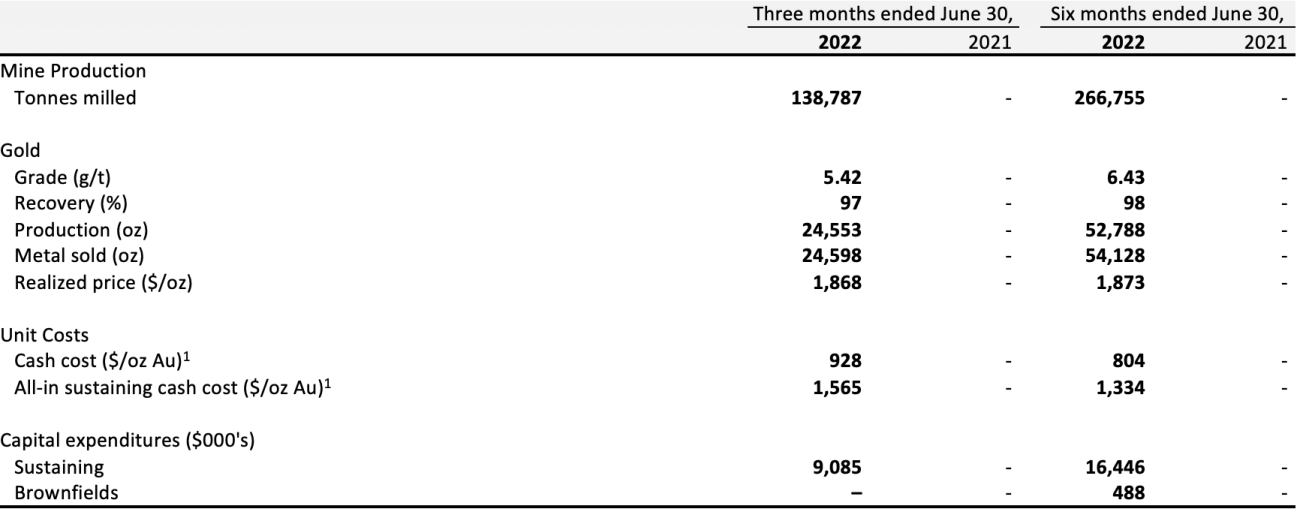

Complejo minero Yaramoko, Burkina Faso

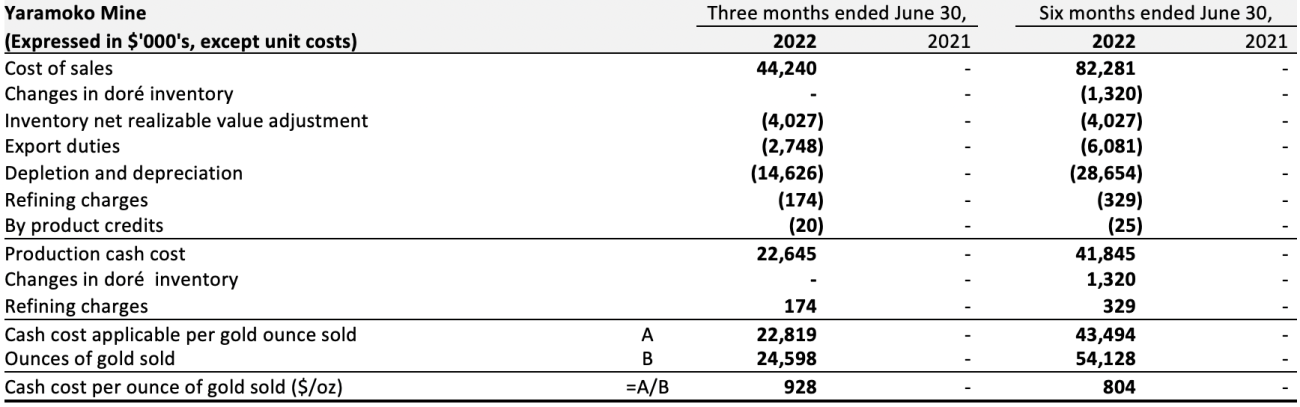

- El costo en efectivo y AISC son medidas financieras no IFRS. Consulte Medidas financieras no IFRS.

- La mina Yaramoko se adquirió como parte de la adquisición de Roxgold, que se completó el 2 de julio de 2021. Como tal, no se presentan cifras comparativas para los períodos comparativos en 2021.

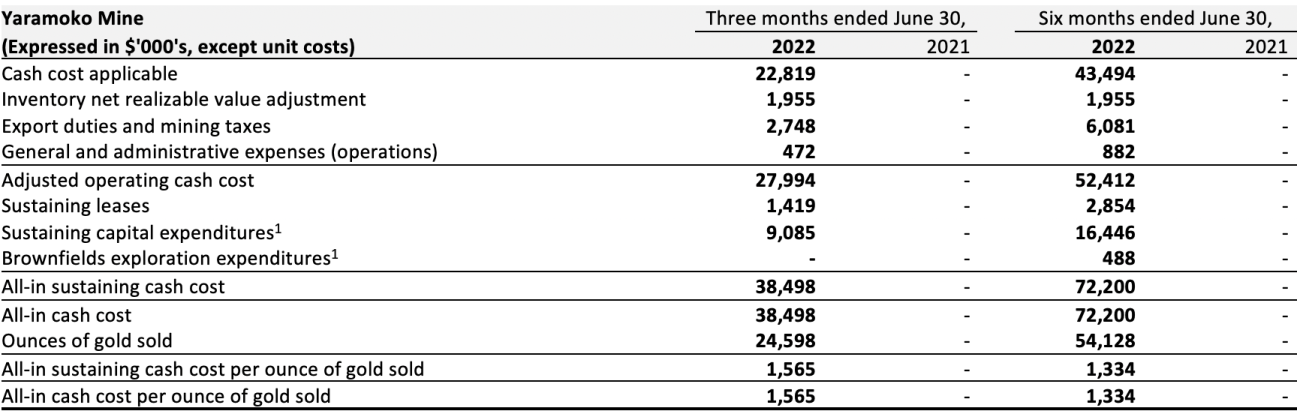

La mina Yaramoko produjo 24.553 onzas de oro en el segundo trimestre de 2022 con una ley de cabeza de oro promedio de 5,42 g/t, lo que está en línea con la secuencia de extracción y la estimación de reservas minerales. La producción de oro en la mina Yaramoko está en camino de cumplir con el rango de orientación anual. El costo en efectivo por onza de oro vendida fue de $928, por debajo del plan, principalmente debido a una mayor producción de la mina y menores costos indirectos durante el segundo trimestre de 2022, levemente compensados por una ley de cabeza más baja. El costo total en efectivo sostenido por onza de oro vendida fue de $1,565 para el segundo trimestre de 2022, que estuvo por debajo del plan, principalmente debido a una mayor producción, parcialmente compensado por una reducción de las existencias de bajo grado al valor realizable neto.

El capital de mantenimiento para el segundo trimestre de 2022 consistió principalmente en el desarrollo de la mina.

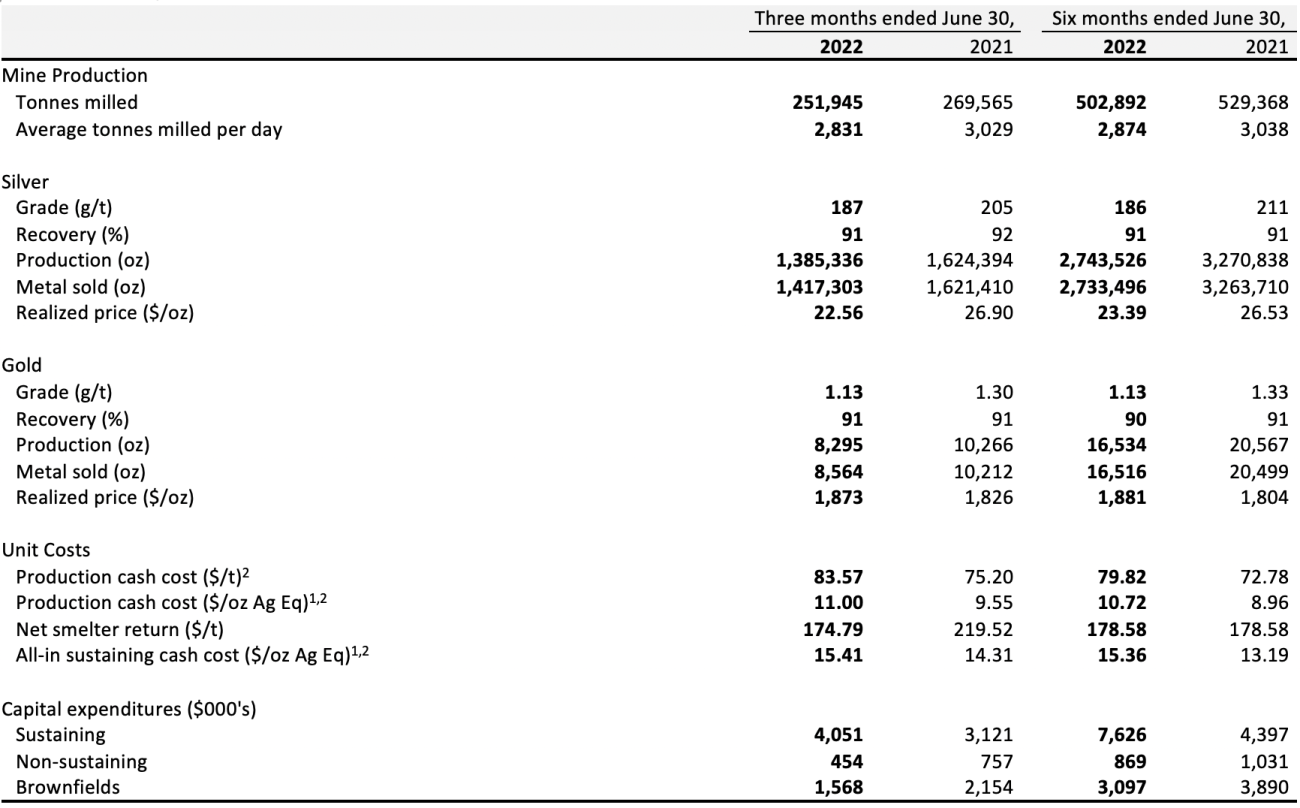

Mina San José, México

- El equivalente de plata del costo en efectivo de producción y el equivalente de plata del costo en efectivo de mantenimiento total se calculan utilizando los precios de los metales realizados para cada período, respectivamente.

- El costo en efectivo de producción, el costo en efectivo de producción equivalente en plata y el costo en efectivo de mantenimiento total equivalente en plata son medidas financieras no IFRS, consulte Medidas financieras no IFRS

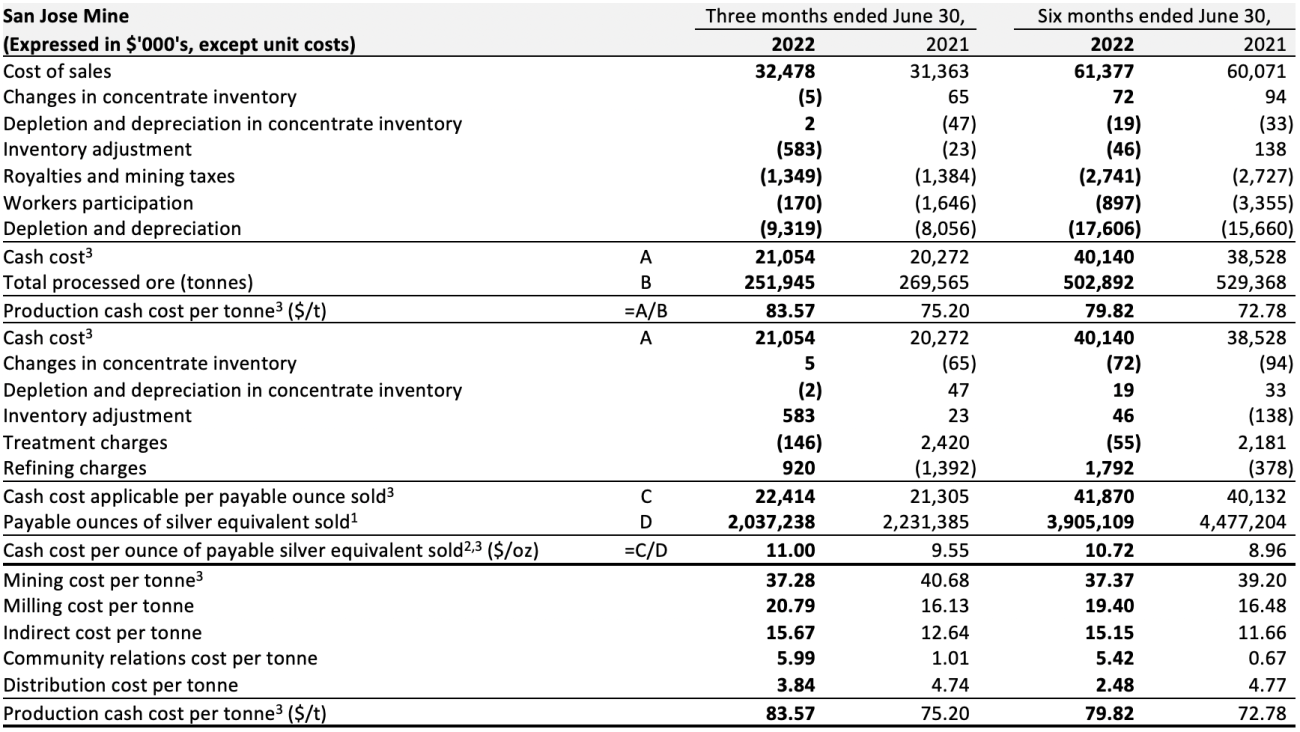

En el segundo trimestre de 2022, la Mina San José produjo 1,385,336 onzas de plata y 8,295 onzas de oro, 15% y 19% menos, respectivamente, que el período comparable del año anterior. Las reducciones son el resultado de una combinación de un rendimiento de molienda 7% menor y leyes de cabeza promedio más bajas de 9% para plata y 13% para oro, que están en línea con la secuencia minera y las estimaciones de reservas minerales. La mina sigue en camino de alcanzar su guía de producción anual. El equipo de San José implementó con éxito la detención de pozos largos en áreas seleccionadas de la mina en 2022, con el objetivo de mejorar la capacidad de producción y reducir el costo total de extracción por tonelada. Además, en el segundo trimestre se puso en marcha una nueva planta subterránea de hormigón proyectado que se espera reduzca los tiempos generales del ciclo minero y los costos de apoyo. El costo en efectivo por tonelada para los tres meses que finalizaron el 30 de junio de 2022 fue de $83,57 por tonelada en comparación con $75,20 por tonelada en el mismo período de 2021, principalmente debido a la inflación, el mantenimiento no recurrente y las menores toneladas procesadas.

El costo en efectivo sostenido todo incluido del equivalente de plata pagadero para el segundo trimestre de 2022 aumentó un 8 % a $15,41 por onza, en comparación con $14,31 por onza para el mismo período en 2021. El aumento en los costos sostenidos todo incluido se debió principalmente a la resultado de menores onzas equivalentes de plata vendidas y mayores costos de efectivo como se destacó anteriormente. Los gastos de capital en el trimestre consistieron principalmente en el desarrollo de la mina. Los gastos de capital fueron más bajos que en el mismo período en 2021 principalmente debido al momento.

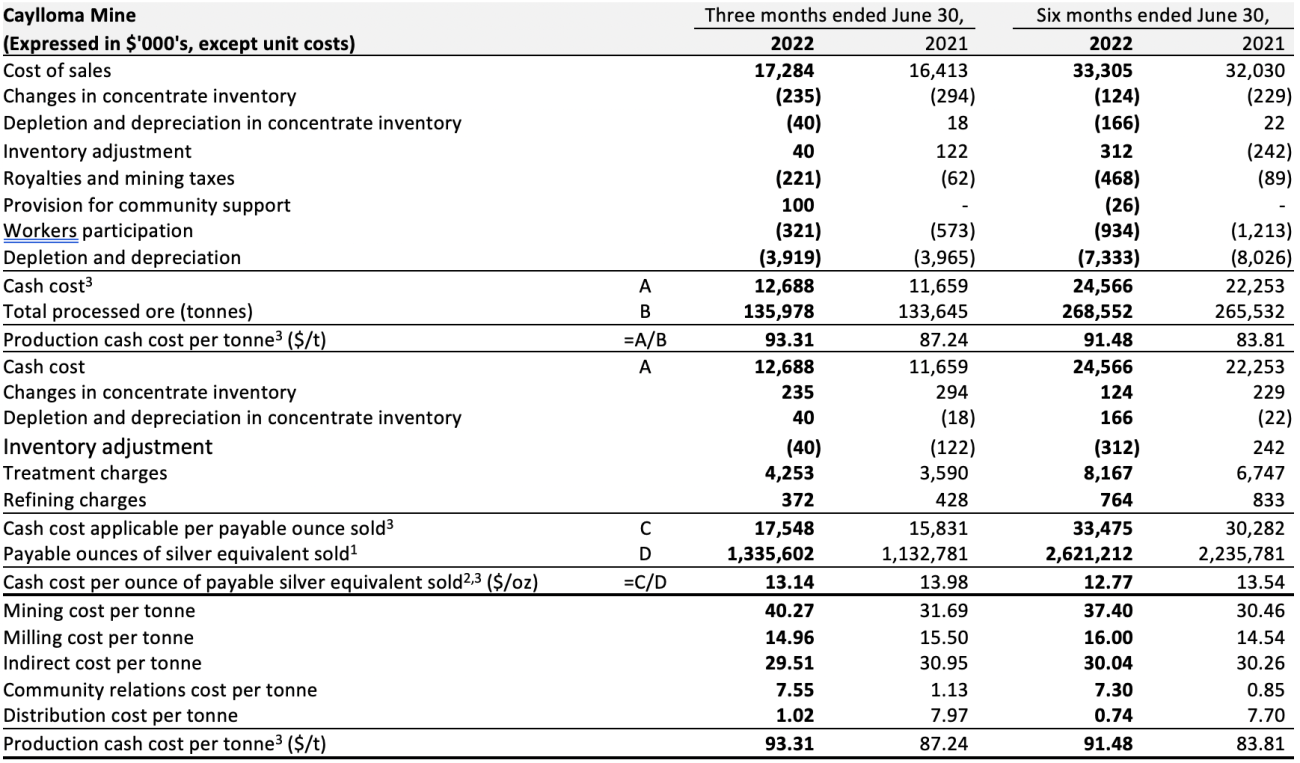

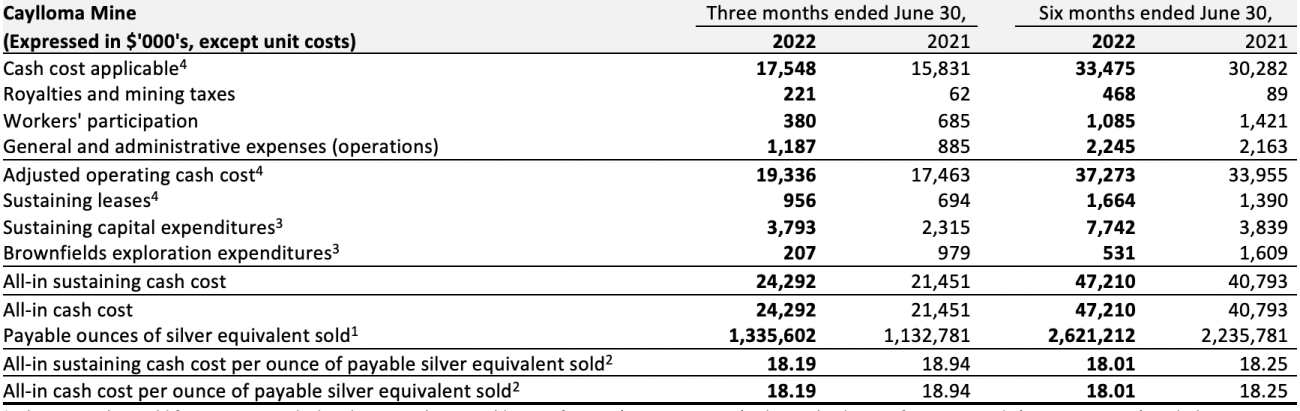

Caylloma Mine, Peru

- El equivalente de plata del costo en efectivo de producción y el equivalente de plata del costo en efectivo de mantenimiento total se calculan utilizando los precios de los metales realizados para cada período, respectivamente.

- El costo en efectivo de producción, el costo en efectivo de producción equivalente en plata y el costo en efectivo de mantenimiento total equivalente en plata son medidas financieras no IFRS, consulte Medidas financieras no IFRS

La mina Caylloma produjo 267.559 onzas de plata, 7,6 millones de libras de plomo y 10,9 millones de libras de zinc durante los tres meses que terminaron el 30 de junio de 2022. La operación entregó otro trimestre sólido de desempeño operativo y está avanzando bien para entregar la producción total en el rango superior de guía. La producción de plata tuvo una ley de cabeza promedio de 77 g/t, lo cual estuvo en línea con las expectativas. La producción de plomo fue un 6% inferior a la del período comparable debido a leyes más bajas, mientras que la producción de zinc fue un 7% inferior a la del período comparable debido a leyes más bajas. La producción de oro totalizó 307 onzas con una ley de cabeza promedio de 0,17 g/t, lo que estuvo en línea con las expectativas. El costo en efectivo por tonelada de mineral procesado para los tres meses finalizados el 30 de junio de 2022 aumentó un 7 % a $93,31 en comparación con $87,24 en el mismo período de 2021. El aumento fue principalmente el resultado de la alta inflación en los costos de mina, los costos de drenaje inesperados y el aumento mantenimiento del molino. El costo de efectivo sostenido todo incluido para los tres meses terminados el 30 de junio de 2022 disminuyó un 4 % a $18,19 por onza en comparación con $18,94 por onza para el mismo período en 2021. La disminución se debió principalmente a una mayor producción de plata equivalente debido a una menor producción de plata realizada. precios. El mantenimiento de los gastos de capital para el trimestre se relacionó principalmente con una mayor ejecución del desarrollo ubicado en el nivel 16 y la apertura del nivel 18. La disminución en los gastos de capital Brownfields se debió a un menor gasto en perforación y desarrollo.

Eric Chapman, vicepresidente sénior de servicios técnicos, es un geocientífico profesional de la Asociación de ingenieros y geocientíficos profesionales de la provincia de Columbia Británica (número de registro 36328) y es la persona calificada de la empresa (como se define en el Instrumento Nacional 43-101) . El Sr. Chapman ha revisado y aprobado la información científica y técnica contenida en este comunicado de prensa y ha verificado los datos subyacentes.

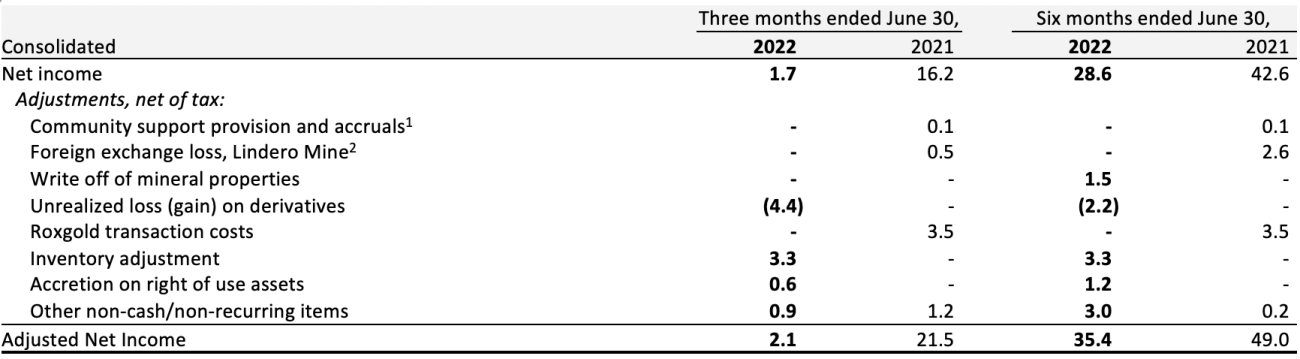

Medidas financieras no IFRS

La Compañía ha divulgado ciertas medidas y proporciones financieras en este comunicado de prensa que no están definidas en las Normas Internacionales de Información Financiera («NIIF»), emitidas por el Consejo de Normas Internacionales de Contabilidad, y no se divulgan en los estados financieros de la Compañía, incluidos, entre otros, sin limitarse a: costo en efectivo por onza de oro vendida; costo total en efectivo sostenido por onza de oro vendida; costo total en efectivo por onza de oro vendida; costo total de producción en efectivo por tonelada; costo en efectivo por onza pagadera de plata equivalente vendida; costo total en efectivo sostenido por onza pagadera de plata equivalente vendida; costo total en efectivo por onza pagadera de plata equivalente vendida; flujo de caja libre de operaciones en curso; ingreso neto ajustado; EBITDA ajustado y capital de trabajo. Estas medidas financieras no IFRS y los índices no IFRS se informan ampliamente en la industria minera como puntos de referencia para el desempeño y son utilizados por la gerencia para monitorear y evaluar el desempeño operativo y la capacidad de generar efectivo de la Compañía. La Compañía cree que, además de las medidas y razones financieras preparadas de acuerdo con las NIIF, ciertos inversionistas usan estas medidas y razones financieras que no son NIIF para evaluar el desempeño de la Compañía. Sin embargo, las medidas no tienen un significado estandarizado según las NIIF y pueden no ser comparables con medidas financieras similares divulgadas por otras empresas. En consecuencia, las medidas financieras no IFRS y los índices no IFRS no deben considerarse de forma aislada o como un sustituto de las medidas y los índices del desempeño de la Compañía preparados de acuerdo con los IFRS. La Compañía ha calculado estas medidas consistentemente para todos los períodos presentados.

Para facilitar una mejor comprensión de estas medidas y proporciones calculadas por la Compañía, se proporcionan descripciones a continuación. Además, consulte «Medidas financieras no IFRS» en la discusión y el análisis de la administración de la Compañía para los tres y seis meses finalizados el 30 de junio de 2022 («MD&A del segundo trimestre de 2022»), cuya sección se incorpora por referencia en este comunicado de prensa, para obtener información adicional. información sobre cada medida financiera no IFRS y relación no IFRS divulgada en este comunicado de prensa, incluida una explicación de su composición; una explicación de cómo dichas medidas y proporciones brindan información útil a un inversionista y los propósitos adicionales, si los hubiere, para los cuales la administración de Fortuna utiliza dichas medidas y proporciones. Se puede acceder al MD&A del segundo trimestre de 2022 en SEDAR en www.sedar.com bajo el perfil de la Compañía, Fortuna Silver Mines Inc.

Salvo que se describa lo contrario en el MD&A del segundo trimestre de 2022, la Compañía ha calculado estas medidas de manera consistente para todos los períodos presentados.

Ingreso neto ajustado para los tres y seis meses finalizados el 30 de junio de 2022 y 2021

- Los montos se registran en Costo de ventas

- Los importes se registran en General y Administración.

- Las cifras pueden no sumar debido al redondeo

EBITDA ajustado para los tres y seis meses finalizados el 30 de junio de 2022 y 2021

- Las cifras pueden no sumar debido al redondeo

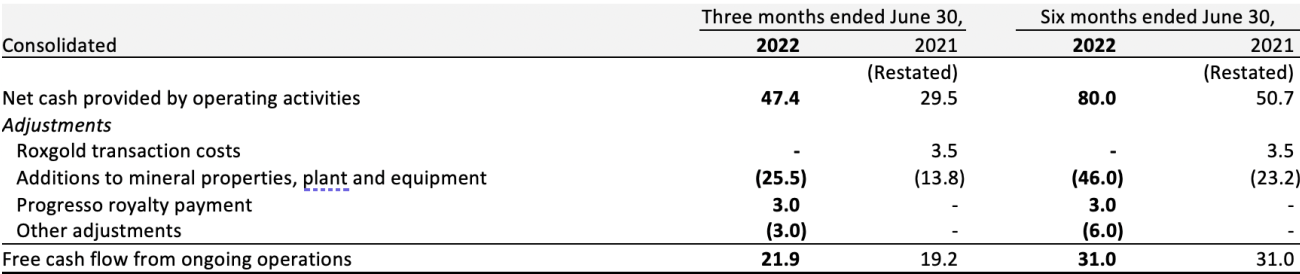

Flujo de caja libre de operaciones en curso para los tres y seis meses finalizados el 30 de junio de 2022 y 2021

En 2022, la Compañía cambió el método para calcular el Flujo de Caja Libre de las Operaciones en Curso. El cálculo ahora utiliza los impuestos pagados a diferencia del método anterior que utilizaba los impuestos sobre la renta actuales. Si bien esto puede crear fluctuaciones más grandes de un trimestre a otro debido al momento de los pagos del impuesto sobre la renta, la gerencia cree que el método revisado es una mejor representación del flujo de caja libre generado por las operaciones en curso de la Compañía. Los valores comparativos de 2021 se han reexpresado utilizando el cambio de metodología.

- Las cifras pueden no sumar debido al redondeo

Costo en efectivo por onza de oro vendida durante los tres y seis meses finalizados el 30 de junio de 2022 y 2021

- 30 de junio de 2021 reexpresado, los arrendamientos de mantenimiento se trasladaron a All-In Sustaining

Costo en efectivo de mantenimiento total por onza de oro vendida durante los tres y seis meses finalizados el 30 de junio de 2022 y 2021

- Presentado en efectivo

Costo en efectivo de producción por tonelada y costo en efectivo por onza pagadera de plata equivalente vendida

- Presentado en efectivo

- El equivalente de plata vendido para el segundo trimestre de 2022 se calcula utilizando una proporción de plata a oro de 83,0:1 (segundo trimestre de 2021: 67,9:1). El equivalente de plata vendido para YTD 2022 se calcula utilizando una proporción de plata a oro de 80,5: 1 (YTD 2021: 68,0: 1).

- El equivalente de plata se calcula utilizando los precios realizados del oro y la plata. Consulte Resultados Financieros – Ventas y Precios Realizados

- 30 de junio de 2021 reexpresado, los arrendamientos de mantenimiento se trasladaron a All-In Sustaining

- El equivalente de plata vendido para el segundo trimestre de 2022 se calcula utilizando una proporción de plata a oro de 82,9: 1 (Q2 2021: 68,1: 1), una proporción de plata a plomo de 1:22,5 libras (Q2 2021: 1: 27,9) y una proporción de plata a zinc de 1:12,8 libras (2T 2021: 1:20,0). El equivalente de plata vendido para YTD 2022 se calcula utilizando una proporción de plata a oro de 79,8: 1 (YTD 2021: 67,8: 1), una proporción de plata a plomo de 1:22,5 libras (YTD 2021: 1: 28,2) y una proporción de plata a zinc de 1:13,4 libras (YTD 2021: 1:20,6).

- El equivalente de plata se calcula utilizando los precios realizados del oro, la plata, el plomo y el zinc. Consulte Resultados Financieros – Ventas y Precios Realizados

- 30 de junio de 2021 reexpresado, los arrendamientos de mantenimiento se trasladaron a All-In Sustaining

- Costo total en efectivo de mantenimiento y costo total en efectivo por onza pagadera de plata equivalente vendida

- El equivalente de plata vendido para el segundo trimestre de 2022 se calcula utilizando una proporción de plata a oro de 83,0:1 (segundo trimestre de 2021: 67,9:1). El equivalente de plata vendido para YTD 2022 se calcula utilizando una proporción de plata a oro de 80,5: 1 (YTD 2021: 68,0: 1).

- El equivalente de plata se calcula utilizando los precios realizados del oro y la plata. Consulte Resultados Financieros – Ventas y Precios Realizados

- Presentado en efectivo

- 30 de junio de 2021 reexpresado, Arrendamientos de mantenimiento trasladados de Costo en efectivo

- El equivalente de plata vendido para el segundo trimestre de 2022 se calcula utilizando una proporción de plata a oro de 82,9: 1 (Q2 2021: 68,1: 1), una proporción de plata a plomo de 1:22,5 libras (Q2 2021: 1: 27,9) y una proporción de plata a zinc de 1:12,8 libras (2T 2021: 1:20,0). El equivalente de plata vendido p

- ara YTD 2022 se calcula utilizando una proporción de plata a oro de 79,8: 1 (YTD 2021: 67,8: 1), una proporción de plata a plomo de 1:22,5 libras (YTD 2021: 1: 28, 2) y una proporción de plata a zinc de 1:13,4 libras (YTD 2021: 1:20,6). El equivalente de plata se calcula utilizando los precios realizados de oro, plata, plomo y zinc. Consulte Resultados Financieros – Ventas y Precios Realizados

- Presentado en efectivo

- 30 de junio de 2021 reexpresado, Arrendamientos de mantenimiento trasladados de Costo en efectivo

(Fuente: Nota de Prensa – Fortuna Silver Mines )

Por favor envíe sus notas de prensa a prensa@mineriaaldia.com or juanlamadrid@mineriaaldia.com