Suerra Metals revisó la guía de producción, EBITDA y costos debido a un rendimiento inferior al esperado en Bolívar y Cusi, compensado por un mayor rendimiento y leyes en Yauricocha. La guía de gastos de capital disminuyó debido a retrasos en la expansión de Bolívar. El programa de reestructuración de Bolivar está progresando, pero tarda más de lo esperado debido a las restricciones operativas y la ventilación limitada relacionada con los retrasos en una nueva perforación elevada en Bolivar NW. Rendimiento objetivo H1 por debajo de la orientación inicial. Ingresos de metales por pagar de $49,9 millones en el segundo trimestre de 2022, una disminución del 13 % con respecto a los $57,2 millones del primer trimestre de 2022 y una disminución del 37 % con respecto al segundo trimestre de 2021. EBITDA ajustado de $1,4 millones en el segundo trimestre de 2022 debido a los ajustes de mercado negativos de $11,0 millones las posiciones abiertas de ventas. Pérdida neta ajustada atribuible a los accionistas(1) de $11,6 millones, o $(0,07) por acción para el segundo trimestre de 2022, en comparación con la utilidad neta ajustada de $5,9 millones o $0,04 por acción para el primer trimestre de 2022 y $13,1 millones, o $0,08 por acción para el segundo trimestre de 2021 $ 16,4 millones en efectivo y equivalentes de efectivo y $ 64,4 millones en deuda neta al 30 de junio de 2022. Suspensión del dividendo de 2022 debido a menores EBITDA y expectativas de flujo de efectivo. Se realizará una conferencia telefónica de accionistas el viernes 12 de agosto de 2022 a las 11:00. AM (EDT). Pulse aquí para registrarse. informó ingresos de $ 49,9 millones, una disminución del 13 % con respecto al primer trimestre de 2022 y una disminución del 37 % con respecto al segundo trimestre de 2021, y un EBITDA ajustado de $ 1,4 millones, una disminución del 91 % con respecto al primer trimestre de 2022 y una disminución del 97 % con respecto al segundo trimestre de 2021, en una producción de 640 181 toneladas y producción de metal de 17,8 millones de libras equivalentes de cobre para el período de tres meses finalizado el 30 de junio de 2022.

Imagen 1: Taladro Raptor en Bolívar

Luis Marchese, director ejecutivo de Sierra Metals, comentó: «Después de un trimestre estable, el aumento de la producción y las leyes más altas para todos los metales excepto el plomo en Yauricocha han ayudado a impulsar las libras pagables equivalentes de cobre consolidadas en un 12 % durante el primer trimestre. En Bolívar, estamos haciendo Si bien reportamos un mayor rendimiento con leyes mejoradas, lo que proporcionó un aumento del 62% durante el primer trimestre, los retrasos en el proceso han resultado en un cronograma más largo para el aumento de la producción de lo esperado inicialmente. El desarrollo y la extracción de la mina deseados para el trimestre debido al espacio restringido para las operaciones, incluyeron una ventilación limitada relacionada con demoras en un nuevo aumento de perforación en Bolivar NW. Esto ha resultado en un menor rendimiento de la planta y menores leyes y, en consecuencia, una menor producción de cobre equivalente como así como costos de efectivo más altos de lo esperado inicialmente En nuestra mina Cusi, experimentamos un contratiempo con inundaciones subterráneas inesperadas durante el mes de junio, pero desde entonces se resolvió y estamos procediendo con nuestro plan para desarrollar la mina para lograr una tasa objetivo de 1.100 toneladas por día”.

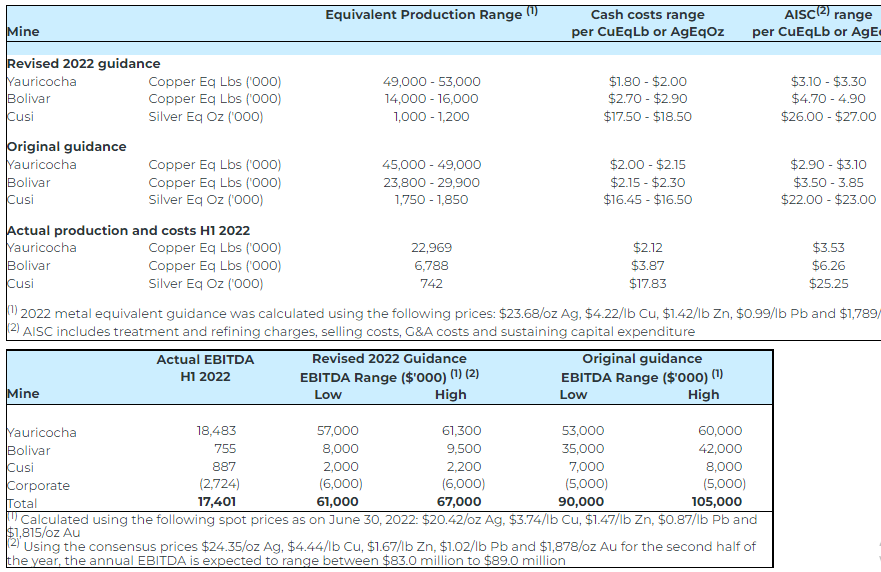

“Sobre una base consolidada, Sierra ha logrado una producción equivalente de cobre dentro de nuestra guía para el primer semestre. Pero a la luz de la demora en lograr nuestro objetivo de aumentar la producción en Bolívar, hemos revisado nuestra guía para el segundo semestre para reflejar una mayor producción de cobre equivalente en Yauricocha y una menor producción de cobre equivalente en Bolívar. La guía de costos y EBITDA también se ha revisado en consecuencia. Como resultado de una mayor producción equivalente de cobre esperada en Yauricocha, las expectativas de costos en efectivo se redujeron y los costos de sostenimiento totales aumentaron para reflejar un mayor capital de sostenimiento. En Bolívar y Cusi, la guía de costos también se ha ajustado al extremo superior debido a las menores expectativas de producción, así como a los mayores costos operativos. En consecuencia, la guía de EBITDA se incrementó en Yauricocha y se redujo tanto para Bolívar como para Cusi”.

“A principios de este año también anunciamos un intenso programa de perforación. Durante el trimestre, se completaron poco más de 28.000 metros de exploración y perforación de relleno en las tres minas, con el objetivo de reemplazar y aumentar los recursos minerales, encontrar objetivos adicionales de alto valor y apoyar el desarrollo de nuevas zonas mineras. Se le da un énfasis particular a Bolívar, a medida que avanza el proceso de reestructuración. El programa de perforación en Bolívar sigue siendo una prioridad, ya que es vital para reducir la incertidumbre sobre los recursos”. Concluyó: “Estamos comprometidos a garantizar el éxito del programa de reestructuración de la empresa con el objetivo de generar valor en el futuro. Como se describe en cuatro áreas de enfoque estratégico, estas incluyen; fortaleciendo nuestra cartera actual, exploración continua y desarrollo de proyectos y un fuerte enfoque en nuestros compromisos ambientales, sociales y de gobierno”.

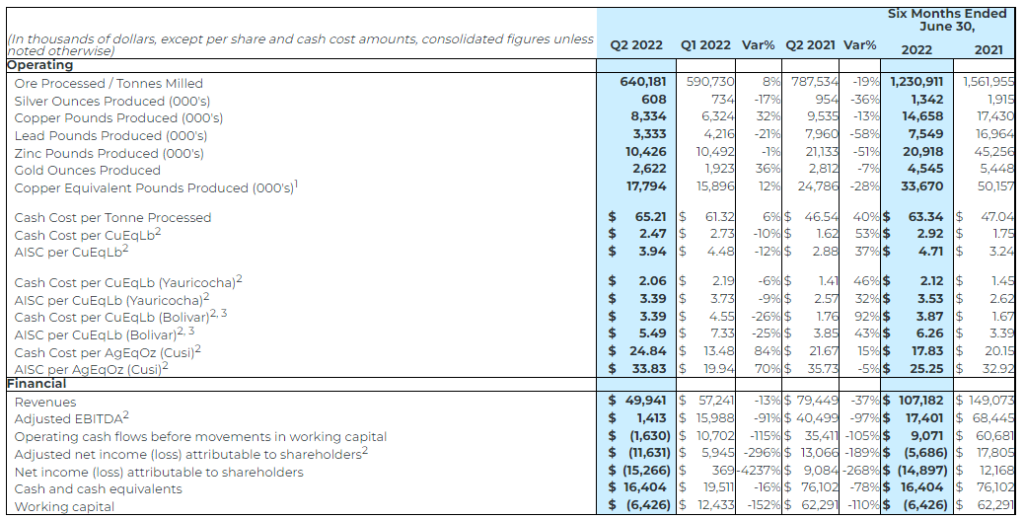

La siguiente tabla muestra información financiera y operativa seleccionada para los tres meses y seis meses terminados el 30 de junio de 2022 en comparación con los períodos correspondientes para 2021 y los tres meses terminados el 31 de marzo de 2022:

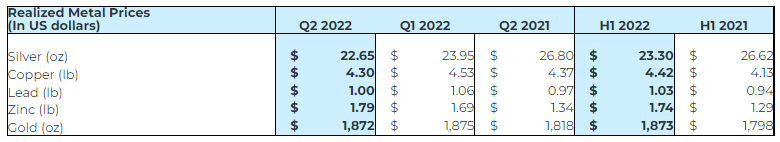

Las libras equivalentes de cobre y las onzas equivalentes de plata se calcularon utilizando los siguientes precios realizados: Q2 2022 – $22,65/oz Ag, $4,30/lb Cu, $1,79/lb Zn, $1,00/lb Pb, $1872/oz Au. Segundo trimestre de 2021: 26,80 USD/oz Ag, 4,37 USD/lb Cu, 1,34 USD/lb Zn, 0,97 USD/lb Pb, 1818 USD/oz Au. 6M 2022 – $23,30/oz Ag, $4,42/lb Cu, $1,74/lb Zn, $1,03/lb Pb, $1873/oz Au. 6M 2021 – $26,62/oz Ag, $4,13/lb Cu, $1,29/lb Zn, $0,94/lb Pb, $1798/oz Au. Esta es una medida de rendimiento no IFRS, consulte la sección Medidas de rendimiento no IFRS del MD&A. El costo de ventas de Bolívar para los períodos de tres y seis meses terminados el 30 de junio de 2021 se actualiza para incluir ajustes de inventario de $ 3,8 millones, que se omitieron en los cálculos de costos en efectivo en el segundo trimestre de 2021 y se registraron como ajustes del período anterior en el tercer trimestre de 2021. La siguiente tabla muestra información sobre los precios promedio realizados de los metales para el período de tres meses finalizado el 30 de junio de 2022, el 31 de marzo de 2022 y el 30 de junio de 2021 y por el período de seis meses terminado el 30 de junio de 2022 y 2021:

Aspectos destacados operativos consolidados del segundo trimestre de 2022

En comparación con el primer trimestre de 2022, la producción consolidada de plata disminuyó un 17 % a 0,6 millones de onzas, el cobre aumentó un 32 % a 8,3 millones de libras, el plomo disminuyó un 21 % a 3,3 millones de libras, el zinc disminuyó un 1 % a 10,4 millones de libras y el oro aumentó un 36 %. a 2,622 onzas. En comparación con el segundo trimestre de 2021, la producción consolidada de plata, cobre, plomo, zinc y oro disminuyó un 36 %, 13 %, 58 %, 51 % y 7 %, respectivamente. La mina Yauricocha procesó 317 087 toneladas durante el segundo trimestre de 2022, lo que estuvo en línea con el rendimiento del primer trimestre de 2022. Las leyes más altas en todos los metales, con la excepción del plomo, dieron como resultado un aumento del 11 % en las libras equivalentes de cobre producidas.

En comparación con el segundo trimestre de 2021, hubo una disminución del 4 % con respecto a las 328 909 toneladas procesadas en el mismo trimestre de 2021, debido a retrasos en la preparación de la mina. Las variaciones negativas en las leyes de plomo y zinc y la variación positiva en la ley de cobre fueron el resultado de la extracción en el yacimiento de Esperanza. A pesar de un aumento del 39 % en la producción de cobre, la producción equivalente de cobre fue un 21 % inferior a la producción del segundo trimestre de 2021, debido a las menores cantidades de plata, zinc y plomo producidas. La mina Bolívar procesó 256 372 toneladas durante el segundo trimestre de 2022 o un 37 % más en comparación con el primer trimestre de 2022, ya que la mina descontinuó lentamente las operaciones en la zona oeste de Bolívar, donde se encontró roca intrusiva en el primer trimestre de 2022. Las leyes más altas de cobre, plata y oro dieron como resultado un 62 % de incremento en la producción de libras equivalentes de cobre con respecto al trimestre anterior. En comparación con el segundo trimestre de 2021, el rendimiento en Bolívar fue un 33 % más bajo y las leyes fueron más bajas para todos los metales excepto el oro, lo que resultó en una disminución del 46 % en las libras equivalentes de cobre producidas. El cambio en el perfil de ley se debe al agotamiento de Bolivar West y la nueva contribución del yacimiento de Bolivar NorthWest. La disminución en el rendimiento y las leyes dio como resultado una disminución del 46 % en las libras equivalentes de cobre producidas durante el segundo trimestre de 2022. En Cusi, el rendimiento fue de 66 722 toneladas durante el segundo trimestre de 2022 o un 24 % más bajo en comparación con el primer trimestre de 2022 debido a la inundación excesiva inesperada en la mina subterránea . El menor rendimiento y las leyes más bajas dieron como resultado una disminución del 38 % en la producción de plata equivalente. Al comparar el segundo trimestre de 2022 con el segundo trimestre de 2021, la mina procesó un 9 % menos de toneladas de mineral. La producción de plata disminuyó un 4 % a 0,3 millones de onzas, la producción de oro aumentó un 13 % a 160 onzas y la producción de plomo aumentó un 112 % a 0,3 millones de libras. La producción equivalente de plata de 283,000 onzas para el trimestre estuvo en línea con el segundo trimestre de 2021.

Aspectos financieros destacados del segundo trimestre de 2022

Los ingresos disminuyeron debido a los precios de cierre de los metales al final del segundo trimestre y una menor producción Ingresos de metales por pagar de $49,9 millones en el segundo trimestre de 2022 o una disminución del 37 % sobre los ingresos de $79,4 millones en el segundo trimestre de 2021 y una disminución del 13 % sobre los ingresos de $57,2 millones en el primer trimestre de 2022, en gran parte debido a los ajustes de mercado de $11,0 millones en las posiciones de ventas abiertas no liquidadas al final del segundo trimestre de 2022. Este ajuste negativo fue impulsado por la caída en los precios de los metales hacia el final del segundo trimestre de 2022. Los precios de cierre para el segundo trimestre de 2022 para el cobre, zinc, plomo y plata fueron 20%, 24%, 22% y 18% más bajos que los precios de cierre al final del primer trimestre de 2022. En comparación con el segundo trimestre de 2021, los menores ingresos en el segundo trimestre de 2022 fueron el resultado de menor producción de metal durante el trimestre, atribuible a la disminución del 33 % en la producción en Bolívar combinada con leyes más bajas en Bolívar y Yauricocha en comparación con el segundo trimestre de 2021. En Cusi, las leyes más altas durante el segundo trimestre de 2022 compensaron la disminución del 9 % en la producción en comparación con Q2 2021. Costo de Operación Las operaciones aumentaron debido a un menor rendimiento, aumento en los costos de los contratistas y factores externos globales Los costos operativos durante el trimestre aumentaron principalmente debido a factores externos globales. Los costos relacionados con insumos como combustible y consumibles de planta, reactivos, explosivos y brocas aumentaron debido a las presiones de costos inflacionarios globales. Esto también afectó los costos relacionados con la contratación de contratistas durante el trimestre para aumentar el trabajo de preparación de la mina y mejorar los procesos, particularmente en Yauricocha y Bolívar. Estos costos más altos fueron parcialmente compensados en Bolívar por el aumento del 33% en el rendimiento del molino, lo que redujo los costos operativos por tonelada. Yauricocha registró un aumento en los costos operativos por tonelada en comparación con el primer trimestre de 2022, ya que el rendimiento se mantuvo en línea. En Cusi, el mayor gasto combinado con menores tonelajes resultó en un aumento del 19 % en los costos operativos por tonelada en comparación con el primer trimestre de 2022.

El cash cost de Yauricocha por libra pagadera equivalente de cobre para el segundo trimestre de 2022 fue de $2,06 (primer trimestre de 2022 – $2,19 y segundo trimestre de 2021 – $1,41), y el AISC por libra pagadera equivalente de cobre de $3,39 (primer trimestre de 2022 – $3,73 y segundo trimestre de 2021 – $2,57). El aumento en los costos de efectivo fue el resultado combinado de mayores costos operativos y menores libras pagables de cobre equivalente en comparación con el segundo trimestre de 2021. Una disminución en los costos unitarios en comparación con el primer trimestre de 2022 resultó de un aumento del 11 % en las libras pagables de cobre equivalente. El costo en efectivo de Bolívar por libra pagadera equivalente de cobre para el segundo trimestre de 2022 fue de $3,39 (primer trimestre de 2022 – $4,55 y segundo trimestre de 2021 – $1,76) y el AISC por libra pagadera equivalente de cobre fue de $5,49 (primer trimestre de 2022 – $7,33 y segundo trimestre de 2021 – $3,85). El aumento en los costos de efectivo en comparación con el segundo trimestre de 2021 se debió a mayores costos operativos y una disminución del 40 % en las libras pagables equivalentes de cobre. Los costos unitarios del segundo trimestre de 2022 disminuyeron en comparación con el primer trimestre de 2022 debido al aumento del 40% en las libras pagables equivalentes de cobre. El costo en efectivo de Cusi por onza pagadera equivalente de plata fue de $24.84 (Q1 2022 – $13.48 & Q2 2021 – $21.67) como resultado de mayores costos operativos. El AISC por onza pagadera equivalente de plata fue de $ 33,83 (Q1 2022 – $ 19,94 y Q2 2021 – $ 35,73) debido a menores costos de tratamiento y refinación y gastos de capital sostenidos. Las onzas pagaderas equivalentes de plata para el segundo trimestre de 2022 estuvieron en línea con las del segundo trimestre de 2021, pero un 37 % más bajas que las del primer trimestre de 2022, lo que resultó en costos unitarios más altos en comparación con el primer trimestre de 2022.

El EBITDA, la utilidad neta y la generación de flujo de efectivo se vieron afectados por menores ingresos y mayores costos operativos El EBITDA ajustado(1) de $1,4 millones para el segundo trimestre de 2022 disminuyó un 91 % en comparación con $16,0 millones en el primer trimestre de 2022 y un 97 % en comparación con $40,5 millones en el mismo trimestre de 2021 La disminución en el EBITDA está relacionada con menores ingresos debido a un menor rendimiento y menores precios de los metales al 30 de junio de 2022 y mayores costos operativos durante el segundo trimestre de 2022. La pérdida neta atribuible a los accionistas para el segundo trimestre de 2022 fue de $15,3 millones o $(0,09) por acción (básico y diluido), en comparación con un ingreso neto de $0,4 millones o $0,00 por acción (básico y diluido) en el primer trimestre de 2022 y un ingreso neto de $9,1 millones o $0,06 por acción (básico y diluido) en el segundo trimestre de 2021.

Pérdida neta ajustada atribuible a los accionistas(1) de $11,6 millones, o $(0,07) por acción para el segundo trimestre de 2022, en comparación con la utilidad neta ajustada de $5,9 millones o $0,04 por acción para el primer trimestre de 2022 y $13,1 millones, o $0,08 por acción para el segundo trimestre de 2021 Flujo de efectivo operativo antes de movimientos en capital de trabajo de $(1,6) millones para el segundo trimestre de 2022 en comparación con $10,7 millones en el primer trimestre de 2022 y $35,4 millones de efectivo generado por actividades operativas en el segundo trimestre de 2021. La disminución se debió a menores ingresos y mayores costos durante el cuarto; y Efectivo y equivalentes de efectivo de $16,4 millones y capital de trabajo de $(6,4) millones al 30 de junio de 2022 en comparación con $34,9 millones y $17,3 millones, respectivamente, a fines de 2021. El efectivo y los equivalentes de efectivo disminuyeron durante el período de seis meses debido a $22,5 millones utilizados en actividades de inversión y $1,5 millones de efectivo utilizado en actividades de financiación compensado por $5,5 millones de efectivo generado por actividades operativas. Esta es una medida de desempeño no IFRS. Consulte la sección Medidas de desempeño no IFRS del MD&A. Actualización de exploración

Peru: La perforación de exploración subterránea continuó durante el segundo trimestre de 2022 con el objetivo de reemplazar y aumentar los recursos minerales agotados. Se completaron aproximadamente 6.258 metros de perforación en las zonas Amoeba, Adrico Sur, Fortuna y Fortuna Norte.

México: Bolívar En Bolívar durante el segundo trimestre de 2022, se perforaron 17,227 metros en Bolívar Oeste, Bolívar Noroeste, La Montura, las zonas de Cieneguita y El Gallo Superior encontrando intersecciones de skarn con mineralización. Adicionalmente, se completó una perforación de relleno de 6.975 metros en las zonas Bolívar Oeste, El Gallo Inferior y Bolívar Noroeste; Cusi Durante el segundo trimestre de 2022, la Compañía completó 4,111 metros de perforación de relleno para apoyar el desarrollo de la veta Santa Rosa de Lima y NE Trend.

Actualización y perspectiva de Covid-19

La pandemia de COVID-19 ha afectado las operaciones de la Compañía en los últimos dos años. Si bien todavía existen preocupaciones con respecto a las variantes más nuevas del virus, existe una presión reducida sobre las operaciones debido a las medidas relajadas, ya que la Compañía ha logrado una tasa de vacunación de casi el 100 % para sus empleados en todas las ubicaciones. La Compañía continúa siguiendo las medidas de desinfección y los requisitos de máscara exigidos por el gobierno en sus ubicaciones operativas y oficinas. Sin embargo, se ha reducido el período de cuarentena de trabajadores y contratistas. Como resultado, los costos adicionales relacionados con la COVID cayeron a $1,6 millones en la primera mitad de 2022 en comparación con los $5,5 millones gastados durante el período comparativo de seis meses de 2021.

Guía revisada

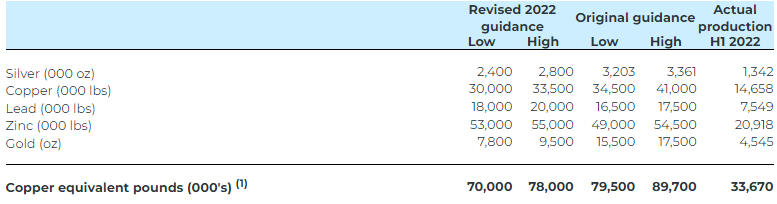

La producción y los resultados financieros de la Compañía en la primera mitad de 2022 se vieron afectados por un cambio más lento de lo previsto en Bolívar y el inesperado evento de inundación subterránea en Cusi. Además, la fuerte caída en los precios de los metales en junio de 2022 también afectó el EBITDA ajustado para el segundo trimestre y para el primer semestre de 2022. Si bien los retrasos en el desarrollo y la ventilación en Bolívar y la inundación en Cusi todavía se consideran problemas temporales, la gerencia cree que esto requiere una revisión a la baja de las estimaciones de producción de estos sitios para la segunda mitad del año. Sin embargo, en Yauricocha, se espera que los tonelajes y las leyes mejoren debido a la minería en las zonas de Fortuna, lo que resultará en ajustes positivos en la producción para el segundo semestre de 2022. Ahora se espera que la producción de cobre equivalente caiga entre 70,0 y 78,0 millones de libras, como se resume en el La mesa debajo:

Producción

La guía de equivalente de metal para 2022 se calculó utilizando los siguientes precios: $23,68/oz Ag, $4,22/lb Cu, $1,42/lb Zn, $0,99/lb Pb y $1789/oz Au. La Compañía ha revisado el impacto de los perfiles de producción revisados y las condiciones inflacionarias en sus costos y EBITDA para el resto del año y ha ajustado su guía para 2022, según las tablas a continuación:

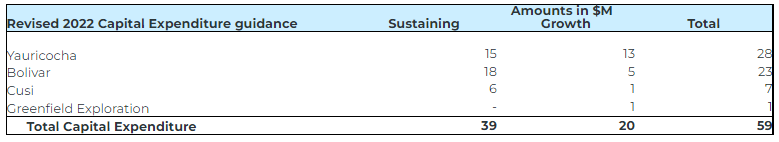

Guía de gastos de capital

Debido a la menor expectativa de EBITDA para todo el año, la reducción del rendimiento y el CAPEX relacionado, la Compañía está reduciendo su orientación de gastos de capital de $69,0 millones a $59,0 millones para la preservación del efectivo. Esto incluye una reducción de $ 10,0 millones en Bolívar debido a un aumento más lento de lo previsto de la producción de la planta a 6.000 toneladas por día.

La administración continúa monitoreando los planes de reestructuración de Bolívar y también cualquier factor externo, como los precios de los metales, y puede ajustar sus planes de gastos de capital según sea necesario.

Dividendo

La Compañía espera continuar cumpliendo con sus objetivos de producción en Yauricocha con un enfoque continuo en el éxito del programa de reestructuración en Bolívar. Sin embargo, debido a la menor producción y EBITDA anticipados, además del debilitamiento actual de las materias primas, la Compañía considera que sería prudente suspender el pago de un dividendo en 2022. Sierra Metals Inc. es una compañía minera canadiense diversificada con Green Metal exposición que incluye el aumento de la producción de cobre y la producción de metales base con créditos de subproductos de metales preciosos, enfocada en la producción y el desarrollo de su mina Yauricocha en Perú, y las minas Bolívar y Cusi en México. La Compañía está enfocada en aumentar el volumen de producción y aumentar los recursos minerales. Sierra Metals ha tenido recientemente varios descubrimientos clave nuevos y todavía tiene muchas oportunidades de exploración brownfield más emocionantes en las tres minas en Perú y México que se encuentran muy cerca de las minas existentes. Además, la Compañía también tiene grandes paquetes de terrenos en las tres minas con varios objetivos regionales prospectivos que brindan potencial de crecimiento de recursos minerales y potencial de exploración a largo plazo.

(Fuente: Nota de Prensa – Sierra Metals)

Por favor envíe sus notas de prensa a prensa@mineriaaldia.com or juanlamadrid@mineriaaldia.com