Canada – Mako Mining Corp. presentó los resultados financieros de los tres meses finalizados («Q2 2022»), que es el cuarto trimestre completo de resultados financieros desde que declaró producción comercial el 1 de julio de 2021 en su mina de oro San Albino («San Albino ”) en el norte de Nicaragua. Para ver los resultados operativos detallados del segundo trimestre de 2022, consulte el comunicado de prensa del 20 de julio de 2022 («Actualización operativa»). Todos los montos en dólares a los que se hace referencia en este documento se expresan en dólares estadounidenses, a menos que se indique lo contrario.

Aspectos destacados del segundo trimestre de 2022

Financiero

$16,2 millones en ingresos

$7.4 millones en EBITDA ajustado

$7.5 millones en Flujo de Efectivo Operativo de Mina («Mine OCF»)

$3.2 millones en pérdida neta después de $6.8 millones de depreciación, agotamiento y amortización

$860 Costos en efectivo ($/onza vendida)

$903 Costos totales en efectivo ($/onza vendida)

$1,121 Costos de mantenimiento totales («AISC») ($/onza vendida)

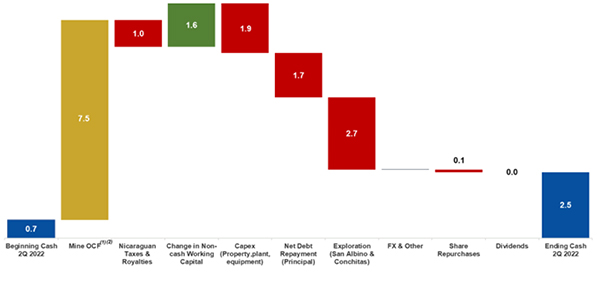

Se realizaron reembolsos totales de capital de $ 1.7 millones a Sailfish y Wexford durante el segundo trimestre de 2022 Se refiere a una medida financiera no GAAP dentro del significado del Instrumento Nacional 52-112 – Divulgación de medidas financieras no GAAP y otras («NI 52-112»). Consulte la información bajo el título «Medidas no GAAP», así como las conciliaciones más adelante en este comunicado de prensa. Se refiere a una relación no GAAP en el sentido de NI-52-112. Consulte la información bajo el título «Medidas no GAAP». Consulte el «Gráfico 1: segundo trimestre de 2022: cálculo de OCF de la mina y conciliación de efectivo (en millones de dólares)» para obtener una conciliación de la posición de efectivo inicial y final de la Compañía, incluido OCF. Crecimiento

$2,7 millones en gastos de exploración y evaluación ($1,0 millones en los alrededores de San Albino y $1,6 millones en Las Conchitas) La Compañía completó la compra de 0,6 millones de acciones ordinarias de la Compañía, según su Oferta del Emisor de Curso Normal, por una contraprestación total de $0,1 millones (C$0,1 millones) La Compañía ha celebrado un acuerdo para extender la fecha de vencimiento en virtud del Acuerdo de Préstamo de Wexford del 21 de febrero de 2023 al 31 de marzo de 2024. Akiba Leisman, Director Ejecutivo, afirma que “El segundo trimestre de 2022 fue el cuarto trimestre completo de resultados financieros desde que declaramos producción comercial en San Albino en nuestra planta de procesamiento y mina inicial de 500 toneladas por día, donde se vendieron 9,027 onzas de oro a $860/oz de costos de efectivo y $1,121/oz AISC. La producción de oro fue moderadamente más baja desde el primer trimestre de 2022, ya que la Compañía está optimizando la planta para su material carbonoso, y el AISC fue similar al primer trimestre de 2022 a pesar de que la industria en general experimentó una severa inflación de costos. La planta de procesamiento estaba operando a 586 toneladas por día con una disponibilidad del 93 % (108 % de la capacidad nominal), ya que la planta ahora se ha liberado por completo. La Compañía generó $7,4 millones en EBITDA ajustado, que excluye $2,7 millones en gastos de exploración de crecimiento incurridos en el trimestre. Como resultado, se han reembolsado aproximadamente $11,7 millones de capital desde el comienzo del tercer trimestre de 2021, lo que deja $6,9 millones de capital adeudado a las afiliadas de Wexford y 13 pagos restantes de 205 onzas de oro a Sailfish. Para mejorar la flexibilidad operativa mientras se optimiza la planta y el programa de exploración de $17,2 millones alcanza el estado estable, la Compañía y Wexford acordaron extender el vencimiento del préstamo de Wexford hasta el 31 de marzo de 2024 desde el 21 de febrero de 2023 sin costo alguno. a los accionistas. Tener un accionista como Wexford es un tremendo beneficio para una empresa como Mako, ya que garantiza que tengamos toda la flexibilidad que necesitamos para expandir nuestras operaciones a 1000 toneladas por día a medida que demostramos el potencial del distrito de nuestro campamento de minería de oro orogénico”.

Tabla 1 – Ingresos

Precio realizado antes de las deducciones del acuerdo de transmisión de Sailfish

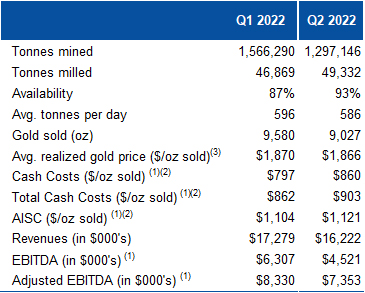

Tabla 2 – Datos Operativos y Financieros

Se refiere a una medida financiera no GAAP en el sentido de NI 52-112). Consulte la información bajo el título «Medidas no GAAP», así como las conciliaciones más adelante en este comunicado de prensa. Se refiere a una relación no GAAP en el sentido de NI-52-112. Consulte la información bajo el título «Medidas no GAAP» más adelante en este comunicado de prensa Precio realizado antes de las deducciones del acuerdo de transmisión de Sailfish

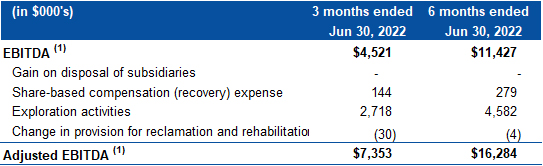

Tabla 3 – Reconciliación EBITDA

Se refiere a una medida financiera no GAAP dentro del significado de NI 52-112. Consulte la información bajo el título «Medidas no GAAP» más adelante en este comunicado de prensa. Consulte el MD&A para obtener cálculos detallados.

Gráfico 1

Q2 2022 – Cálculo de OCF de mina y conciliación de efectivo (en millones de $)

Se refiere a una medida financiera no GAAP dentro del significado de NI 52-112. Consulte la información bajo el título «Medidas no GAAP» más adelante en este comunicado de prensa. Incluye todos los gastos incurridos para mantener las operaciones. Excluye impuestos y regalías nicaragüenses, cambios en el capital de trabajo no monetario y gastos de exploración. Para obtener detalles completos, consulte los estados financieros intermedios consolidados no auditados y la discusión y el análisis de gestión asociados para los seis meses finalizados el 30 de junio de 2022, disponibles

Non-GAAP Measures

La Compañía ha incluido ciertas medidas financieras no GAAP y proporciones no GAAP en este comunicado de prensa, como EBITDA, EBITDA ajustado, flujo de efectivo operativo de la mina, costo de efectivo por onza vendida, costo de efectivo total por onza vendida, AISC por onza vendida. Estas medidas que no son GAAP están destinadas a proporcionar información adicional y no deben considerarse de forma aislada o como un sustituto de las medidas de desempeño preparadas de acuerdo con las NIIF. En la industria de la minería del oro, estos son índices y medidas de rendimiento de uso común, pero no tienen ningún significado estandarizado prescrito por las NIIF y, por lo tanto, pueden no ser comparables con otros emisores. La Compañía cree que, además de las medidas convencionales preparadas de acuerdo con las NIIF, ciertos inversionistas usan esta información para evaluar el desempeño subyacente de la Compañía de sus operaciones principales y su capacidad para generar flujo de efectivo.

«EBITDA» representa ganancias antes de intereses (incluida la acumulación no monetaria de obligaciones financieras y obligaciones de arrendamiento), impuestos sobre la renta y depreciación, agotamiento y amortización. «EBITDA ajustado» representa EBITDA, ajustado para excluir actividades de exploración, compensación basada en acciones y cambio en provisión para recuperación y rehabilitación. Los «costos de efectivo por onza vendida” se calculan deduciendo los ingresos de las ventas de plata y dividiendo la suma de los costos de extracción, molienda y administración del sitio de la mina. Los «costos de efectivo totales por onza vendida» se calculan deduciendo los ingresos de plata ventas de costos de producción en efectivo e impuestos y regalías de producción y dividiendo la suma por la cantidad de onzas de oro vendidas Los costos de producción en efectivo incluyen costos de extracción, molienda, seguridad del sitio de la mina y administración del sitio de la mina.

“AISC por onza vendida” incluye los costos totales en efectivo (como se define anteriormente) y agrega la suma de G&A, capital de mantenimiento y ciertos costos de exploración y evaluación (“E&E”), pagos de arrendamiento de mantenimiento, provisión para tarifas ambientales, si corresponde, y rehabilitación costos pagados, todo dividido por el número de onzas vendidas. Como esta medida busca reflejar el costo total de producción de oro de las operaciones actuales, los costos de capital y E&E relacionados con proyectos de expansión o crecimiento no se incluyen en el cálculo de AISC por onza. Además, ciertos otros gastos en efectivo, incluidos los ingresos y otros pagos de impuestos, costos de financiamiento y pagos de deudas, no están incluidos en AISC por onza.

(Fuente: Nota de Prensa – Mako Mining)

Por favor envíe sus notas de prensa a prensa@mineriaaldia.com or juanlamadrid@mineriaaldia.com