Rusia – Las crecientes tensiones geopolíticas, desde febrero de 2022, aumentaron significativamente la volatilidad en los mercados de materias primas y divisas, afectaron negativamente las actividades de las empresas rusas en varios sectores de la economía, lo que provocó una disminución de la demanda de aluminio en Rusia. La prohibición de exportar alúmina a Rusia impuesta por el gobierno australiano, así como la suspensión de la producción en la refinería de alúmina Nikolaiev debido a los acontecimientos en Ucrania, afectaron negativamente el suministro de materias primas para la producción de aluminio y provocaron un aumento de los costos. La Compañía se ve obligada a reconstruir sus cadenas de suministro. Los proyectos de inversión y los programas de modernización de las instalaciones de producción pueden retrasarse debido a dificultades con el suministro de equipos.

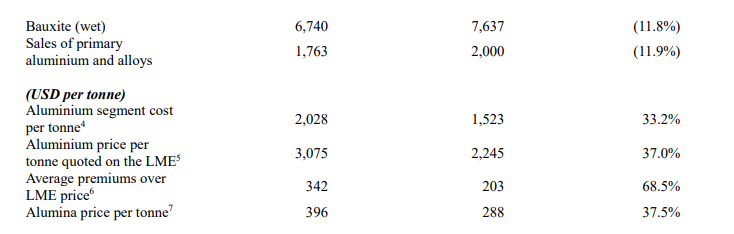

Estos factores, así como el fortalecimiento del rublo, llevaron a un aumento en los costos de producción. Aluminio El costo de producción en la primera mitad de 2022 aumentó un 33,2% a USD 2028 por tonelada (frente a USD 1523 por tonelada). tonelada en la primera mitad de 2021) impulsada por el crecimiento de la alúmina, otras materias primas y los costos de logística.

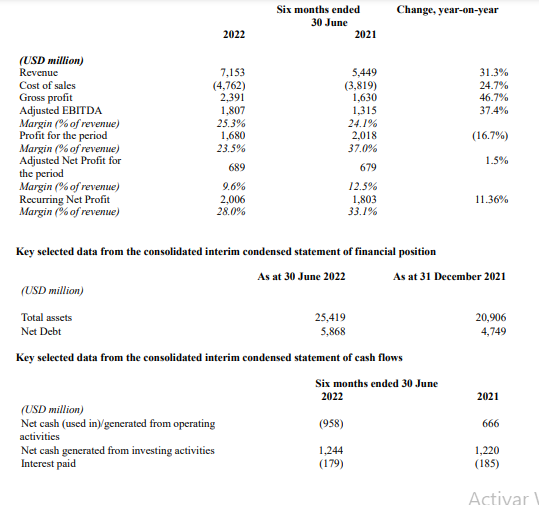

RUSAL ha registrado una facturación total de USD 7.153 millones en el primer semestre de 2022 (en comparación con USD5,449 millones para el período correspondiente de 2021), el EBITDA aumentó a USD1,807 millones USD1,315 millones para el mismo período de 2021), la utilidad neta fue de USD1,680 millones (USD 2,018 millones para el mismo período de 2021). El efectivo neto utilizado en las actividades operativas ascendió a USD 958 negativos millones en los primeros seis meses de 2022 en comparación con el efectivo neto generado por las actividades operativas USD666 millones para el período correspondiente en 2021, lo que se debió a un aumento en el capital de trabajo. El precio promedio de venta del aluminio fue de USD 3.365 por tonelada en los primeros seis meses de 2022 (aumento del 47,1 %). en el precio realizado promedio ponderado del aluminio por tonelada en comparación con los primeros seis meses de 2021), impulsado por un aumento en el componente promedio LME QP1 (aumento del 45,1 % interanual, hasta USD 3.023 por tonelada en 2022), así como un aumento en el componente de prima promedio2 (68,5% de aumento interanual año, hasta USD342 por tonelada). Los precios del aluminio aumentaron significativamente en el primer trimestre de 2022, alcanzando USD 3985 por tonelada a principios de marzo. Recientemente, los precios del aluminio bajaron debido al deterioro de la demanda mundial causado por los estrictos bloqueos en China, los temores de una recesión debido al aumento de la inflación mundial y el endurecimiento de la política monetaria de la Reserva Federal. A fines del segundo trimestre de 2022, el precio del aluminio LME cayó por debajo USD2,400 por tonelada.

Desempeño financiero y operativo

Datos clave seleccionados del estado de resultados intermedio resumido consolidado

Resumen Financiero

La siguiente tabla muestra el desglose de los ingresos del Grupo por segmento geográfico para los seis meses finalizados el 30 de junio de 2022 y 2021, mostrando el porcentaje de ingresos atribuible a cada región:

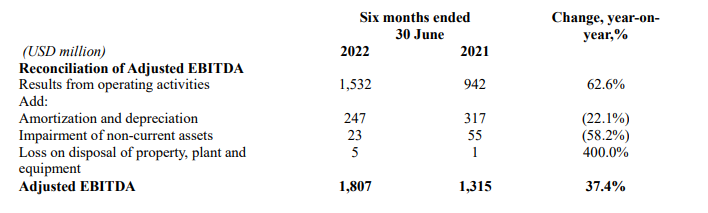

Resultados de operación y EBITDA Ajustado

EBITDA ajustado, definido como los resultados de las actividades operativas ajustados por amortización y depreciación, los cargos por deterioro y la pérdida por disposición de propiedad, planta y equipo aumentaron a USD1,807 millones durante los primeros seis meses de 2022, en comparación con USD1,315 millones para el período correspondiente de 2021. Los factores que contribuyeron al aumento en Los EBITDA fueron los mismos que influyeron en los resultados operativos de la Compañía. Utilidad del período Como resultado de lo anterior, la utilidad del período comprendió USD1.680 millones para el primer semestre de 2022 en comparación con USD2.018 millones para el mismo período de 2021.

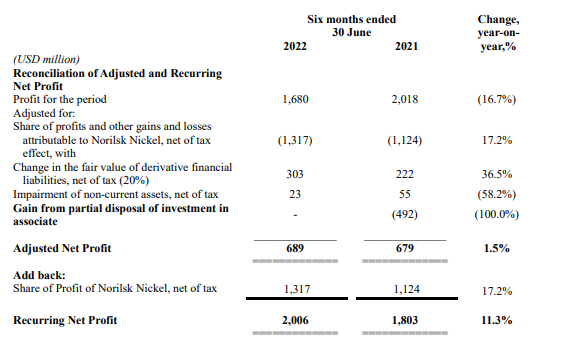

Utilidad Neta Ajustada y Recurrente

La utilidad/(pérdida) neta ajustada para cualquier período se define como la utilidad/(pérdida) neta ajustada por el efecto neto de la inversión de la Compañía en Norilsk Nickel, el efecto neto de los instrumentos financieros derivados y el efecto neto del deterioro de los activos no corrientes. activos. La ganancia/(pérdida) neta recurrente para cualquier período se define como la ganancia/(pérdida) neta ajustada más la participación efectiva neta de la Compañía en los resultados de Norilsk Nickel.

Informes por segmentos

El Grupo tiene cuatro segmentos reportables, tal como se describe en el Informe Anual, que son las unidades estratégicas de negocio del Grupo: Aluminio, Alúmina, Energía y Minería y Metales. Estas unidades de negocio se administran por separado y los resultados de sus operaciones son revisados periódicamente por el Director General. Los segmentos centrales son aluminio y alúmina.

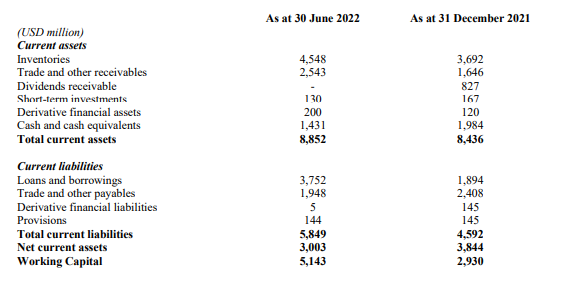

Los impulsores clave para el aumento en el margen en el segmento de aluminio se revelan en las secciones «Ingresos», «Costo de ventas» y «EBITDA ajustado y resultados de las actividades operativas» anteriores. Capital de trabajo La siguiente tabla muestra los activos circulantes, los pasivos circulantes y el capital de trabajo del Grupo a las fechas indicado:

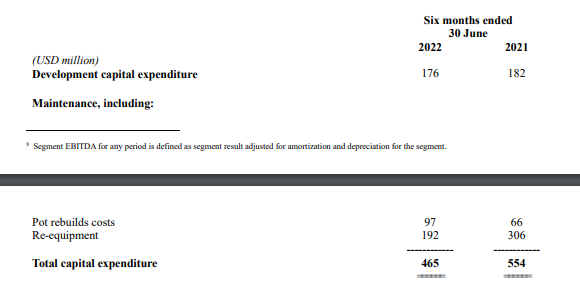

Gastos de capital

RUSAL registró gastos de capital (que constituyen pagos por la adquisición de propiedad, planta y equipo y activos intangibles) de USD 465 millones en el primer semestre de 2022. Los gastos de capital de RUSAL para los seis meses finalizados el 30 de junio de 2022 se destinaron principalmente a mantener las instalaciones de producción existentes.

RUSAL es líder en la industria mundial del aluminio y líder en aluminio bajo en carbono. productor en 2021, la Compañía representó alrededor del 5,6% de la producción mundial de aluminio, el 6,3% de la producción de alúmina y el 52% de la producción de RUSAL corresponde a productos de valor agregado. Las oficinas de RUSAL están operativas en 20 países de todo el mundo y en los 5 continentes. La huella de carbono del ALLOW de aluminio bajo en carbono de la empresa es 5 veces menor que el promedio de la industria.

(Fuente: Nota de Prensa – Rusal)

Por favor envíe sus notas de prensa a prensa@mineriaaldia.com or juanlamadrid@mineriaaldia.com