Canadá – Troilus Gold Corp. anunció que la Compañía ha celebrado un acuerdo definitivo (el «Contrato»), en virtud del cual Troilus ha acordado vender un paquete de 1.824 reclamaciones que representa un área de aproximadamente 985 kilómetros cuadrados (las “Reclamaciones Transferidas”) a una subsidiaria de Sayona Mining Limited (“Sayona”) a través de una venta de activos (la “Venta”).

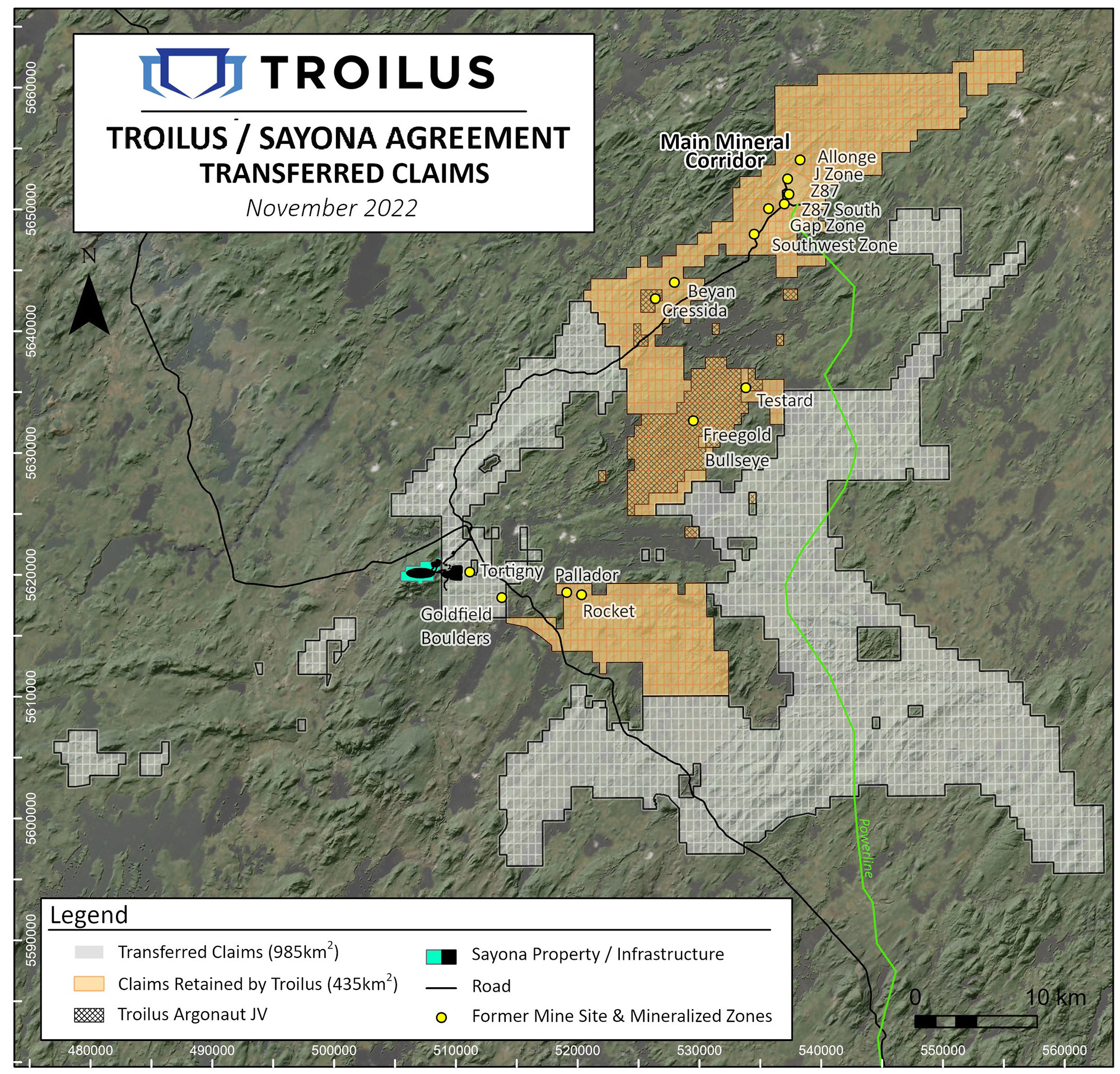

Los Reclamos Transferidos no incluyen ninguno de los reclamos en los que Troilus tiene una estimación actual de recursos de oro y cobre del Instrumento Nacional 43-101 («NI 43-101») en la que se basó su Evaluación Económica Preliminar («PEA») de agosto de 2020 (el “Corredor Mineral Principal”), ni los Reclamos Transferidos incluyen terrenos donde Troilus llevó a cabo la mayoría de las actividades de exploración recientes (ver Figura 1). Los Reclamos Transferidos incluyen terrenos que actualmente albergan el yacimiento Tortigny, que está ubicado junto a las propiedades e infraestructura existentes de Sayona, incluido su Proyecto Moblan (ver Figura 1).

Como contraprestación por la Venta, Troilus recibirá 184.331.797 Acciones ordinarias de Sayona que se emitirán al cierre (las “Acciones de Contraprestación”), a un precio de C$0,217 por Acción de Contraprestación, lo que representa un valor total de C$40 millones. Como contraprestación adicional, a Troilus se le otorgará una regalía neta de devoluciones de fundición («NSR») del 2 % sobre todos los productos minerales de los Reclamos Transferidos. Simultáneamente con la celebración del Acuerdo para la transacción anterior, Sayona acordó suscribir acciones ordinarias de Troilus por un valor aproximado de C$4,8 millones («Acciones ordinarias») sobre una base de colocación privada sin intermediario (la «Colocación privada»), trayendo La inversión de Sayona en Troilus a aproximadamente 9,26%.

Justin Reid, director ejecutivo de Troilus, comentó: “Nos complace dar la bienvenida a Sayona como accionista principal, uniéndonos a Investissement Quebec, su socio en el Proyecto Moblan Lithium. La Venta es para reclamos considerados actualmente como activos secundarios de la Compañía, ya que nuestro enfoque actual está en el desarrollo y la exploración de objetivos bien definidos en los 400 kilómetros cuadrados que hemos retenido mientras avanzamos en el desarrollo del Proyecto Troilus. . Sin embargo, dada la oportunidad de un descubrimiento continuo y la naturaleza prospectiva del terreno que se transfiere, estamos entusiasmados de mantener la exposición a través de una NSR del 2 %. Esperamos trabajar con Sayona con el espíritu de colaboración y cooperación como futuros desarrolladores y productores en esta emocionante región.

Tras el cierre de la Colocación Privada y la emisión de las Acciones de Contraprestación, Troilus tendrá efectivo y valores negociables que brindarán una sólida flexibilidad financiera en los próximos años a medida que avanzamos en la exploración, la ingeniería y los permisos continuos”.

El director general y director ejecutivo de Sayona Mining, Brett Lynch, comentó: “Sayona se complace en convertirse en un accionista importante y de largo plazo de Troilus. Troilus y Sayona tienen activos de desarrollo e infraestructura significativa en el área, lo que brindará la oportunidad de una gran sinergia para beneficiar a ambas compañías en el futuro. Esperamos trabajar en estrecha colaboración con el equipo de Troilus y ver la oportunidad de valor en nuestra inversión y adquisición de terrenos a medida que desarrollamos y ampliamos el Proyecto Moblan”.

Figura 1: Reclamos transferidos y reclamos excluidos

Según los términos del Acuerdo, Sayona emitirá 184.331.797 Acciones de Contraprestación a Troilus con un valor de C$40 millones a un precio de emisión equivalente a C$0,217 por Acción de Contraprestación (el “Precio de Emisión”). Las Acciones de Contraprestación se negociarán libremente y sin restricciones en Australia y estarán sujetas únicamente a las restricciones comerciales impuestas por las leyes reguladoras y/o de valores aplicables para la negociación en Canadá.

Además, a Troilus se le otorgó un NSR del 2 % en todos los productos minerales de los Reclamos Transferidos. Sayona tendrá derecho a recomprar el 100 % de la NSR por C$20 millones en efectivo en cualquier momento a partir de la fecha que sea 30 días antes del primer comienzo de la producción comercial en cualquiera de los Reclamos Transferidos. El pagador de la regalía será el titular de los Derechos Transferidos.

Colocación privada Además de la contraprestación anterior, de conformidad con la Colocación Privada, Sayona acordó suscribir, sobre la base de una colocación privada sin intermediario, 9.883.163 Acciones Ordinarias a un precio de C$0,49 por acción por ganancias brutas agregadas para Troilus de C$4.842.749,87. Al finalizar la Colocación Privada, se espera que Sayona posea aproximadamente el 9,26% de las Acciones Ordinarias emitidas y en circulación, incluidas las Acciones Ordinarias que ya posee. En relación con la Colocación Privada, a Sayona se le otorgarán ciertos derechos de participación para mantener su participación accionaria siempre y cuando mantenga dicha participación en o por encima del 5%.

La Colocación Privada permanece sujeta a las aprobaciones regulatorias aplicables, incluida la aprobación final de la Bolsa de Valores de Toronto y la disponibilidad de una exención de colocación privada bajo la ley de valores australiana.

La Compañía tiene la intención de utilizar los ingresos netos de la Venta y Colocación Privada para capital de trabajo y fines corporativos generales.

Condiciones Suspensivas y Fecha de Cierre La Venta y la Colocación Privada están sujetas a ciertas condiciones de cierre, incluida la recepción de las aprobaciones finales necesarias por parte de la TSX con respecto a la Colocación Privada. Se espera que el cierre de la Venta y la Colocación Privada ocurra poco después de este anuncio.

Asesores y Abogados Cormark Securities Inc. actúa como asesor financiero y Cassels Brock & Blackwell LLP actúa como asesor legal de Troilus.

(Fuente: Nota de Prensa – Troilus Gold Corp.)

Por favor envíe sus notas de prensa a prensa@mineriaaldia.com or juanlamadrid@mineriaaldia.com